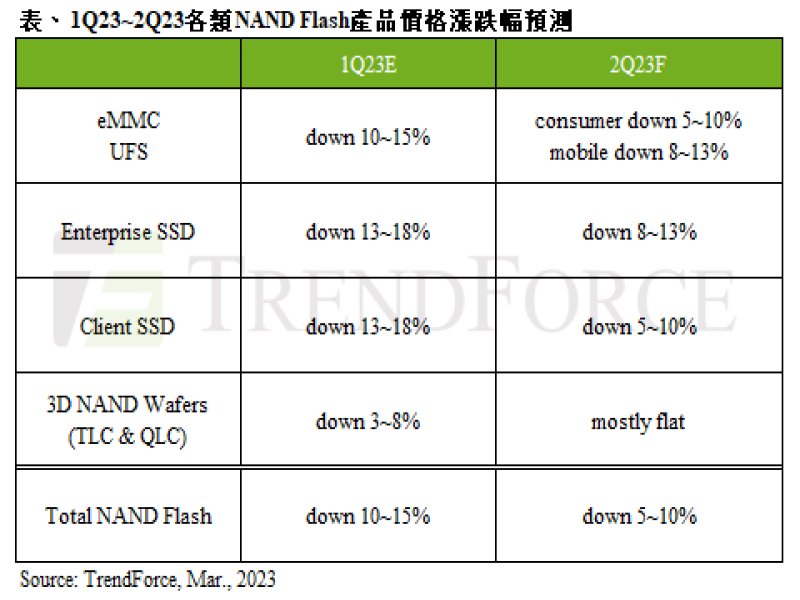

TrendForce:預估第二季NAND Flash均價續跌5~10% 止跌端看下半年需求

TrendForce:預估第二季NAND Flash均價續跌5~10% 止跌端看下半年需求。(TrendForce提供)

TrendForce:預估第二季NAND Flash均價續跌5~10% 止跌端看下半年需求。(TrendForce提供)

即便原廠持續進行減產,然需求端如伺服器、智慧型手機、筆電等需求仍未見起色,NAND Flash市場仍處在供給過剩狀態,故TrendForce預估,第二季NAND Flash均價仍將持續下跌,季跌幅收斂至5~10%。而後續恢復供需平衡的關鍵在於原廠是否有更大規模的減產,TrendForce認為若目前需求端未再持續下修,NAND Flash均價有機會在第四季止跌反彈,反之,若旺季需求端持續疲弱,均價反彈時間恐再延後。

Client SSD方面,目前PC OEM零組件庫存去化已見成效,且正為年中相關促銷節慶備貨。隨著PCIe Gen 3逐步式微,原廠持續削價出清庫存,PCIe Gen 4產品則因客戶新案進度緩慢,拉貨動能不彰而持續有跌價壓力。此外,隨著QLC產品第一季報價持續走跌,連帶使得TLC產品下跌,預期第二季價格跌幅空間已相對有限。在需求尚未明顯回溫之下,預估第二季PC client SSD價格將季跌5~10%。

Enterprise SSD方面,受惠於中國雲端服務供應商伺服器需求於兩會後有所提升,以及AMD Genoa平台開始放量,有望帶動Enterprise SSD出貨。儘管供過於求的情況使第二季價格仍難逃跌勢,但目前NAND Flash銷售已面臨大幅虧損,各供應商未來的議價幅度逐漸縮小,預估第二季Enterprise SSD價格跌幅有望收歛至8~13%。

eMMC方面,儘管eMMC小容量產品需求平穩,大容量產品仍受筆電、智慧型手機市場疲弱衝擊。小容量eMMC在部分模組廠積極削價競爭下,帶給原廠較大價格壓力,第一季已跌至低點,第二季價格下跌空間不大;大容量eMMC由於價格與同容量的智慧型手機UFS連動,在原廠積極促銷大容量產品的趨勢下,跌幅較大,預估第二季整體eMMC價格將季跌5~10%。

UFS方面,原廠持續積極促銷大容量產品刺激客戶升級平均搭載容量,且UFS 4.0產品的加入也讓旗艦機種儲存容量往上攀升。同時,由於智慧型手機品牌零組件庫存已多恢復正常水位,開始考量是否針對年中促銷以及下半年旺季需求備貨。TrendForce認為,第二季在買方較有意評估採購的情況下,供應商讓價意願可能同步變高,將加速UFS價格落底,預估第二季跌幅約8~13%。

NAND Flash Wafer方面,模組廠庫存水位陸續恢復正常,在下半年SSD與記憶卡、碟等產品需求將提振的預期心理下,有意逐步放大採購量建立低價庫存,以避免後續價格反彈之際,被迫吸收漲價成本。而原廠放緩新製程轉進、減少wafer投片量來控制位元產出已有成效,在更多原廠加入減產行列以控制供給過剩的情況下,NAND Flash Wafer合約價季跌幅已逐步收斂。同時,觀察多數已執行減產的原廠在合約價已落至現金成本之際,為避免虧損擴大而不再主動削價競爭,預估第二季NAND Flash wafer價格將與第一季約略持平。