TrendForce:AI需求促Enterprise SSD第二季合約價季增25% 原廠營收成長逾50%

TrendForce:AI需求促Enterprise SSD第二季合約價季增25% 原廠營收成長逾50%。(TrendForce提供)

TrendForce:AI需求促Enterprise SSD第二季合約價季增25% 原廠營收成長逾50%。(TrendForce提供)

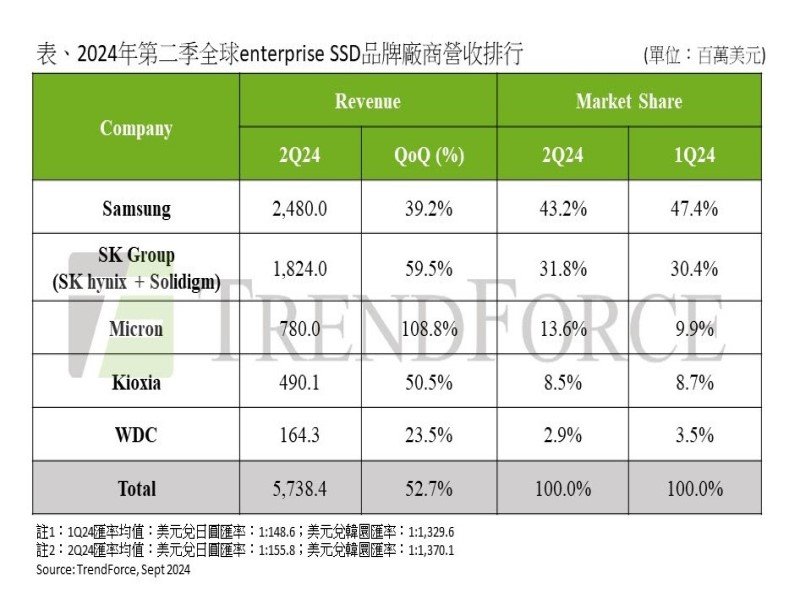

根據TrendForce最新調查,2024年第二季因NVIDIA GPU平台放量及AI應用帶動存儲需求,加上server品牌商需求升溫,enterprise SSD採購容量明顯成長。AI帶動大容量SSD需求,但供應商今年上半年來不及調整產能,供不應求情況大幅推升第二季enterprise SSD平均價格季增超過25%,使原廠營收季增50%以上。

展望第三季,北美CSP客戶需求持續增加,server品牌商訂單動能不減,將繼續拉升enterprise SSD採購容量。由於供不應求情況延續至第三季,TrendForce預估,第三季合約價將較前一季上漲15%,原廠營收將季增近20%。

2024年初北美庫存去化完成,企業積極投資AI存儲建設,enterprise SSD訂單因此大幅增加。Samsung憑藉完整的產品線在競爭中佔據優勢,第二季繼續穩坐市場龍頭,營收成長至24.8億美元。

TrendForce指出,第三季由於更多NVIDIA GPU到貨,CSP持續增加enterprise SSD採購,加上Samsung的PCIe 5.0產品逐步通過客戶驗證並開始放量,預期該公司的獲利率將成長,營收有望季增20%以上。

SK海力士集團旗下的Solidigm作為最大QLC enterprise SSD供應商,同樣受惠於AI需求大幅成長,加上SK hynix獲得server客戶加單,第二季集團整體營收增漲至18.24億美元,市占率微幅上升至近32%。第三季因為Solidigm產能增加,且大容量SSD訂單動能延續至下半年,預計SK海力士集團的出貨量將較前一季成長,營收有望同步上升。

第二季enterprise SSD市占第三名為Micron,其大容量產品領先業界於2023年開始量產,明顯推升2024年第二季出貨量。加上server品牌商訂單同步上升,帶動Micron營收大幅成長至7.8億美元。配合大容量SSD訂單增加,該公司出貨主力開始轉向PCIe介面產品。

Kioxia第二季enterprise SSD營收同樣因server品牌商需求增長而上揚,達4.9億美元。TrendForce表示,AI及大數據運算浪潮將持續刺激enterprise SSD需求位元成長,超越消費級產品。Kioxia的優勢是其產品線覆蓋SATA、PCIe與SAS,未來可望擴大市占率。

WDC(Western Digital)第二季因主力客戶需求微幅減少,加上其PCIe介面產品成長幅度略低於競爭者,營收為1.64億美元。WDC已將重心轉往PCIe介面產品開發,並擴大與第三方主控業者合作PCIe 5.0,也已發表QLC大容量產品。