TrendForce:2019年Q3智慧型手機生產總量季增9.2% Q4估小幅衰退

TrendForce:2019年Q3智慧型手機生產總量季增9.2% Q4估小幅衰退。(TrendForce提供)

TrendForce:2019年Q3智慧型手機生產總量季增9.2% Q4估小幅衰退。(TrendForce提供)

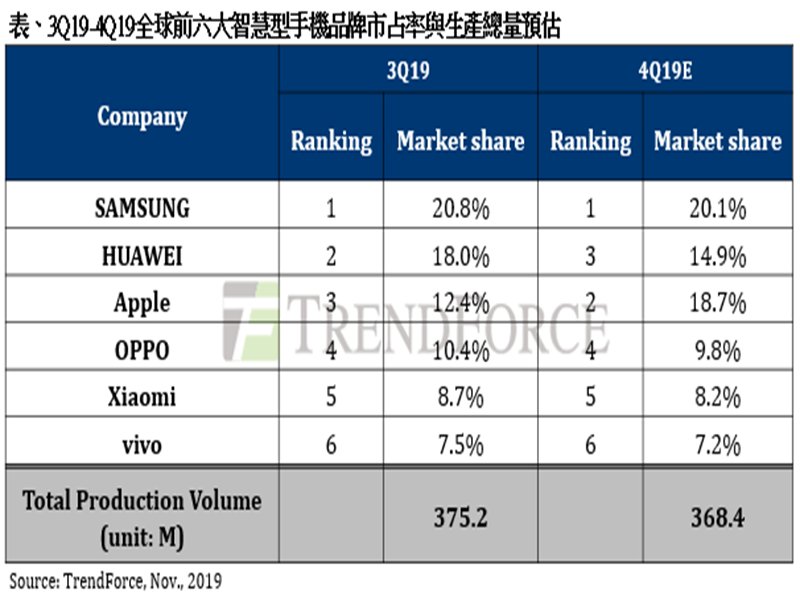

根據全球市場研究機構TrendForce調查,在節慶鋪貨需求帶動下,智慧型手機品牌廠今年第三季生產總量達3.75億支,較第二季成長9.2%。前六大品牌仍為三星、華為、蘋果、OPPO、小米以及Vivo,合計囊括全球約78%的市占。

展望第四季,雖將延續旺季表現,但考量品牌廠在年底成品庫存控管上較為嚴謹,以及因應5G產品面市,市場進入觀望期,可能影響明年第一季的需求表現。因此,TrendForce認為品牌廠第四季的生產規劃將偏向保守,預估生產總量在3.7億支以內,較第三季略為衰退。

至於全年表現,受到中美關稅爭議、華為禁售令等市場不穩定因素影響,加上手機產品發展成熟導致品牌差異性不易突顯,民眾換機意願降低等,今年各季的生產總量相較去年同期皆呈現小幅衰退。預估全年生產總量約14億支,年衰退幅度為4%-5%。

第三季排名第一的三星,生產總量為7,810萬支,較去年同期增長4.8%,除了直接受惠於華為在歐美市場的銷售衰退外,也因A系列的推出成功,讓三星可與強調高規格配置的中國品牌匹敵,競爭東南亞等海外市場。然而,隨著各品牌研發能力提升,品牌間的差異不斷縮小,使得三星在策略上更顯謹慎,除了從產品規劃著手外,今年亦開始增加委外代工項目,以取得成本競爭優勢。

位居全球第二的華為,第三季生產總量為6,750萬支,季增13.4%,主要受惠中國內需市占成長,而海外市場的銷售也較5月中禁令發佈初期有所回穩。展望第四季,由於華為仍未能從實體清單中解套,影響新機在海外市場的拓展,所幸禁令發佈前已上市的舊機仍可正常販售,將持續貢獻海外業績,預估第四季的生產總量可達5,500萬支,然中美關係仍是影響未來表現的最大變數。

排名第三的蘋果擺脫銷售淡季的陰霾,第三季生產數量來到4,670萬支,季增幅高達42%,為本季之冠。蘋果在iPhone 11系列上有不少突破,除了海外新定價策略以及舊換新等政策外,背蓋新色、三鏡頭、照相品質大幅提升、電池續航力優化等,均有助其全球銷量成長。展望第四季,受惠新機持續熱銷,生產總量將來到約6,900萬支的高峰,預估iPhone 11系列占比將達77%。

全球第四到第六名同樣為OPPO、小米、Vivo。三品牌在中國市場面臨華為擠壓,加上海外市場競爭激烈,堅守國內市占、突破海外既有格局成為三者的共同目標。

OPPO集團(包含OPPO、Realme、OnePlus)第三季因東南亞市場需求增加,生產總量達3,920萬支,較去年同期成長23%。OPPO除了自有品牌外,子品牌Realme及OnePlus透過以線上銷售為主的策略奏效,近期市占皆有成長。

排名第五的小米在旺季帶動下,第三季生產總量為3,250萬支,較上一季成長5.5%,主要銷售市場為中國、印度以及其他的海外市場。近期小米積極投入研發,例如照相表現、5G或是屏下指紋辨識等,扭轉以往強調定價優勢的品牌形象。未來產品規劃將以旗艦的小米系列、高性價比的紅米系列以及品牌授權合作的美圖系列並進。

排名第六的Vivo,近期同樣強調新技術的搭載,像是5G、照相品質、極致窄邊框等,而且高中低階佈局日漸完善。由於Vivo約有7成的銷售來自中國市場,因此在華為國內市占不斷擴張下,旺季的增量表現不顯著。Vivo第三季的生產數量僅持平第二季,達2,800萬支。

展望2020年,5G手機放量在即,隨著中國政府積極推動5G商轉,奠定中國品牌在5G手機市場的重要地位,以明年全球15%的5G智慧型手機滲透率來看,預估中國品牌的5G手機生產總量市占將達6成左右。

展望第四季,雖將延續旺季表現,但考量品牌廠在年底成品庫存控管上較為嚴謹,以及因應5G產品面市,市場進入觀望期,可能影響明年第一季的需求表現。因此,TrendForce認為品牌廠第四季的生產規劃將偏向保守,預估生產總量在3.7億支以內,較第三季略為衰退。

至於全年表現,受到中美關稅爭議、華為禁售令等市場不穩定因素影響,加上手機產品發展成熟導致品牌差異性不易突顯,民眾換機意願降低等,今年各季的生產總量相較去年同期皆呈現小幅衰退。預估全年生產總量約14億支,年衰退幅度為4%-5%。

第三季排名第一的三星,生產總量為7,810萬支,較去年同期增長4.8%,除了直接受惠於華為在歐美市場的銷售衰退外,也因A系列的推出成功,讓三星可與強調高規格配置的中國品牌匹敵,競爭東南亞等海外市場。然而,隨著各品牌研發能力提升,品牌間的差異不斷縮小,使得三星在策略上更顯謹慎,除了從產品規劃著手外,今年亦開始增加委外代工項目,以取得成本競爭優勢。

位居全球第二的華為,第三季生產總量為6,750萬支,季增13.4%,主要受惠中國內需市占成長,而海外市場的銷售也較5月中禁令發佈初期有所回穩。展望第四季,由於華為仍未能從實體清單中解套,影響新機在海外市場的拓展,所幸禁令發佈前已上市的舊機仍可正常販售,將持續貢獻海外業績,預估第四季的生產總量可達5,500萬支,然中美關係仍是影響未來表現的最大變數。

排名第三的蘋果擺脫銷售淡季的陰霾,第三季生產數量來到4,670萬支,季增幅高達42%,為本季之冠。蘋果在iPhone 11系列上有不少突破,除了海外新定價策略以及舊換新等政策外,背蓋新色、三鏡頭、照相品質大幅提升、電池續航力優化等,均有助其全球銷量成長。展望第四季,受惠新機持續熱銷,生產總量將來到約6,900萬支的高峰,預估iPhone 11系列占比將達77%。

全球第四到第六名同樣為OPPO、小米、Vivo。三品牌在中國市場面臨華為擠壓,加上海外市場競爭激烈,堅守國內市占、突破海外既有格局成為三者的共同目標。

OPPO集團(包含OPPO、Realme、OnePlus)第三季因東南亞市場需求增加,生產總量達3,920萬支,較去年同期成長23%。OPPO除了自有品牌外,子品牌Realme及OnePlus透過以線上銷售為主的策略奏效,近期市占皆有成長。

排名第五的小米在旺季帶動下,第三季生產總量為3,250萬支,較上一季成長5.5%,主要銷售市場為中國、印度以及其他的海外市場。近期小米積極投入研發,例如照相表現、5G或是屏下指紋辨識等,扭轉以往強調定價優勢的品牌形象。未來產品規劃將以旗艦的小米系列、高性價比的紅米系列以及品牌授權合作的美圖系列並進。

排名第六的Vivo,近期同樣強調新技術的搭載,像是5G、照相品質、極致窄邊框等,而且高中低階佈局日漸完善。由於Vivo約有7成的銷售來自中國市場,因此在華為國內市占不斷擴張下,旺季的增量表現不顯著。Vivo第三季的生產數量僅持平第二季,達2,800萬支。

展望2020年,5G手機放量在即,隨著中國政府積極推動5G商轉,奠定中國品牌在5G手機市場的重要地位,以明年全球15%的5G智慧型手機滲透率來看,預估中國品牌的5G手機生產總量市占將達6成左右。