TrendForce:DRAM進入漲價週期 市況已由「價跌量增」轉為「價漲量縮」

TrendForce:DRAM進入漲價週期 市況已由「價跌量增」轉為「價漲量縮」。(TrendForce提供)

TrendForce:DRAM進入漲價週期 市況已由「價跌量增」轉為「價漲量縮」。(TrendForce提供)

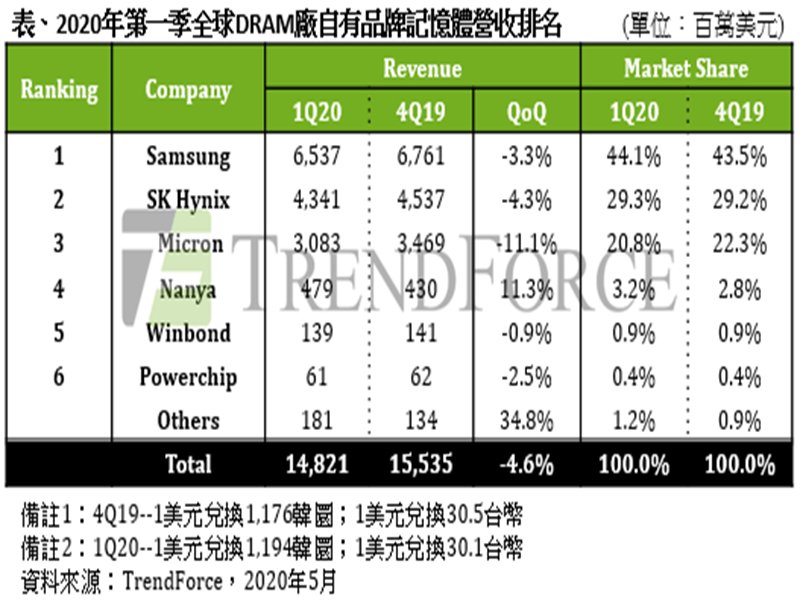

根據TrendForce記憶體儲存研究(DRAMeXchange)最新調查,第一季DRAM供應商庫存去化得宜,季末的庫存水位與年初相比已經顯著下降,因此降價求售壓力不再,整體DRAM均價相較前一季上漲約0-5%。然而,因應新冠肺炎疫情,各國祭出封城鎖國政策,導致物流受阻,DRAM的位元出貨也受到影響。所以雖然均價小幅上漲,但第一季DRAM整體產值季衰退4.6%,達148億美元。

TrendForce指出,第一季受阻的出貨將遞延至第二季,因此在DRAM均價上漲幅度擴大且出貨量同時提升的情況下,TrendForce預測第二季DRAM整體產值將季增超過兩成,原廠的營收與獲利能力將持續成長。

第一季因疫情導致出貨受阻,「價漲量縮」的情況下,三大DRAM原廠第一季營收均呈現小跌,三星跌幅約3%、SK海力士約4%,美光則約11%(本次財報季區間為2019年12月至2020年2月)。市占方面,三星約44.1%、SK 海力士為29.3%,美光則為20.8%。展望第二季,由於產能規劃大致相同,因此TrendForce預期市占比例不會有太大變化。

三大原廠的獲利受惠於第一季DRAM均價上揚而維持成長。三星去年第四季的營業利益率受惠於一次性認列而大增,墊高基期,所以雖然第一季營業利益率下滑至32%,但實質的獲利能力仍持續提升。SK海力士第一季營業利益率為26%,與上季的19%相比明顯改善。美光本次財報季區間的報價漲幅小於韓廠,加上當前因開發1Z製程導致成本增加,使得營業利益率小幅下滑,但預計下次財報區間(3月至5月)會有明顯改善。

觀察各廠產能與技術能力,三星持續將部份產能(Line13)由DRAM轉向影像感測器(CMOS image sensor),不過平澤二廠預計下半年投入DRAM生產,彌補Line13的投片下滑,同時提高1Z製程的比重。整體而言,考量疫情對需求面的衝擊,三星審慎規劃產出,2020年產能增加幅度不高;SK海力士持續將M10廠的DRAM投片轉向影像感測器,並增加M14的產出,另將於下半年小幅提高無錫廠的產能。但全年的整體產能增加幅度不高,主要由1Y奈米製程比重提升貢獻;美光的投片與產能與去年相較沒有太大改變,今年度資本支出將著重1Z製程的量產與產出提升,目前正值OEM積極驗證階段,很快就能導入實際量產。

整體而言,三大原廠先進製程的開發與導入雖有遞延,但大致順利,沒有重大品質異常情況發生。今年整體DRAM產能沒有明顯成長,資本支出也持續下降,供給位元成長主要來自於1Y與1Z奈米等先進製程的轉進,並非實質投片增加。

南亞科第一季出貨量雙位數成長,帶動營收較前一季增加近10%,加上研發費用的控制,營業利益率由上一季的11%升至12.7%。展望第二季,在均價上揚的挹注下,獲利能力將持續進步;華邦第一季量價大致持平,因此DRAM營收變化幅度不大,成長力道以NAND Flash較為明顯;力晶科技第一季仍以影像感測器需求較為強勁,排擠DRAM產能,因此營收小幅下滑3%(營收計算主要為力晶本身生產之標準型DRAM產品,不包含DRAM代工業務)。

儘管營收表現分歧,但台廠今年重心都在下一代製程的研發,如南亞科宣布不使用美光授權後專注於1A/1B奈米,華邦持續提升25奈米新製程的良率和產品多樣性,力晶則專攻25奈米DDR4產品的穩定度與相容性。

TrendForce指出,第一季受阻的出貨將遞延至第二季,因此在DRAM均價上漲幅度擴大且出貨量同時提升的情況下,TrendForce預測第二季DRAM整體產值將季增超過兩成,原廠的營收與獲利能力將持續成長。

第一季因疫情導致出貨受阻,「價漲量縮」的情況下,三大DRAM原廠第一季營收均呈現小跌,三星跌幅約3%、SK海力士約4%,美光則約11%(本次財報季區間為2019年12月至2020年2月)。市占方面,三星約44.1%、SK 海力士為29.3%,美光則為20.8%。展望第二季,由於產能規劃大致相同,因此TrendForce預期市占比例不會有太大變化。

三大原廠的獲利受惠於第一季DRAM均價上揚而維持成長。三星去年第四季的營業利益率受惠於一次性認列而大增,墊高基期,所以雖然第一季營業利益率下滑至32%,但實質的獲利能力仍持續提升。SK海力士第一季營業利益率為26%,與上季的19%相比明顯改善。美光本次財報季區間的報價漲幅小於韓廠,加上當前因開發1Z製程導致成本增加,使得營業利益率小幅下滑,但預計下次財報區間(3月至5月)會有明顯改善。

觀察各廠產能與技術能力,三星持續將部份產能(Line13)由DRAM轉向影像感測器(CMOS image sensor),不過平澤二廠預計下半年投入DRAM生產,彌補Line13的投片下滑,同時提高1Z製程的比重。整體而言,考量疫情對需求面的衝擊,三星審慎規劃產出,2020年產能增加幅度不高;SK海力士持續將M10廠的DRAM投片轉向影像感測器,並增加M14的產出,另將於下半年小幅提高無錫廠的產能。但全年的整體產能增加幅度不高,主要由1Y奈米製程比重提升貢獻;美光的投片與產能與去年相較沒有太大改變,今年度資本支出將著重1Z製程的量產與產出提升,目前正值OEM積極驗證階段,很快就能導入實際量產。

整體而言,三大原廠先進製程的開發與導入雖有遞延,但大致順利,沒有重大品質異常情況發生。今年整體DRAM產能沒有明顯成長,資本支出也持續下降,供給位元成長主要來自於1Y與1Z奈米等先進製程的轉進,並非實質投片增加。

南亞科第一季出貨量雙位數成長,帶動營收較前一季增加近10%,加上研發費用的控制,營業利益率由上一季的11%升至12.7%。展望第二季,在均價上揚的挹注下,獲利能力將持續進步;華邦第一季量價大致持平,因此DRAM營收變化幅度不大,成長力道以NAND Flash較為明顯;力晶科技第一季仍以影像感測器需求較為強勁,排擠DRAM產能,因此營收小幅下滑3%(營收計算主要為力晶本身生產之標準型DRAM產品,不包含DRAM代工業務)。

儘管營收表現分歧,但台廠今年重心都在下一代製程的研發,如南亞科宣布不使用美光授權後專注於1A/1B奈米,華邦持續提升25奈米新製程的良率和產品多樣性,力晶則專攻25奈米DDR4產品的穩定度與相容性。