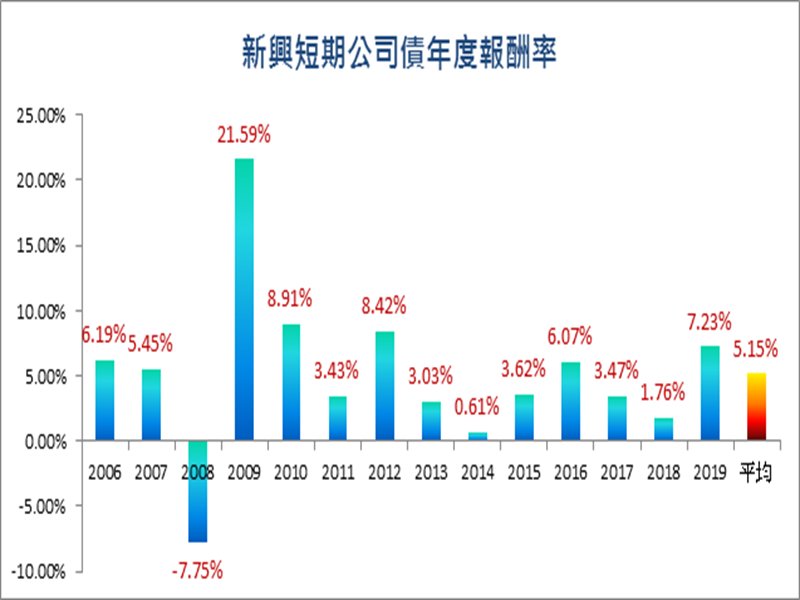

新興短期公司債雙優勢發威 2006年以來年度正報酬平均5.15%

新興短期公司債雙優勢發威 2006年以來年度正報酬平均5.15%。(廠商提供)

新興短期公司債雙優勢發威 2006年以來年度正報酬平均5.15%。(廠商提供)

新興短期公司債在高息收、低波動雙優勢發揮下,展現優異的正報酬能力,據Bloomberg統計,JP. Moragn新興1至3年公司債指數自2006年以來的14個年度,僅2008年金融海嘯呈現下跌外,其餘13個年度皆是上漲格局,正報酬機率高達93%,年度平均漲幅為5.15%。

台新新興短期高收益債券基金(本基金主要係投資於非投資等級之高風險債券且配息來源可能為本金)經理人尹晟龢表示,目前新興短期公司債券的夏普值相對長天期債券及投資級債券高,加上波動度較低,是降低資產投資組合波動的好工具。

尹晟龢指出,就夏普值分析,新興短期公司債目前約為3.08,相較新興長天期公司債1.99、亞洲公司債2.14、美國投資級債券1.22、美國高收益債1.66為佳,可見在同樣的風險下,新興短期公司債可獲得較佳的報酬。

尹晟龢指出,根據JPM Index Monitor資料顯示,新興市場公司債指數中,信用評等低於BB(不含)的比重為17%,相較於新興市場主權債27%低;另以有效存續期間相比,新興市場公司債約4.7年,新興市場主權債約7.3年,新興市場公司債在短天期與低信評比重較低的優勢下,更能抵抗利率及市場的波動。

台新新興短期高收益債券基金(本基金主要係投資於非投資等級之高風險債券且配息來源可能為本金)經理人尹晟龢表示,目前新興短期公司債券的夏普值相對長天期債券及投資級債券高,加上波動度較低,是降低資產投資組合波動的好工具。

尹晟龢指出,就夏普值分析,新興短期公司債目前約為3.08,相較新興長天期公司債1.99、亞洲公司債2.14、美國投資級債券1.22、美國高收益債1.66為佳,可見在同樣的風險下,新興短期公司債可獲得較佳的報酬。

尹晟龢指出,根據JPM Index Monitor資料顯示,新興市場公司債指數中,信用評等低於BB(不含)的比重為17%,相較於新興市場主權債27%低;另以有效存續期間相比,新興市場公司債約4.7年,新興市場主權債約7.3年,新興市場公司債在短天期與低信評比重較低的優勢下,更能抵抗利率及市場的波動。