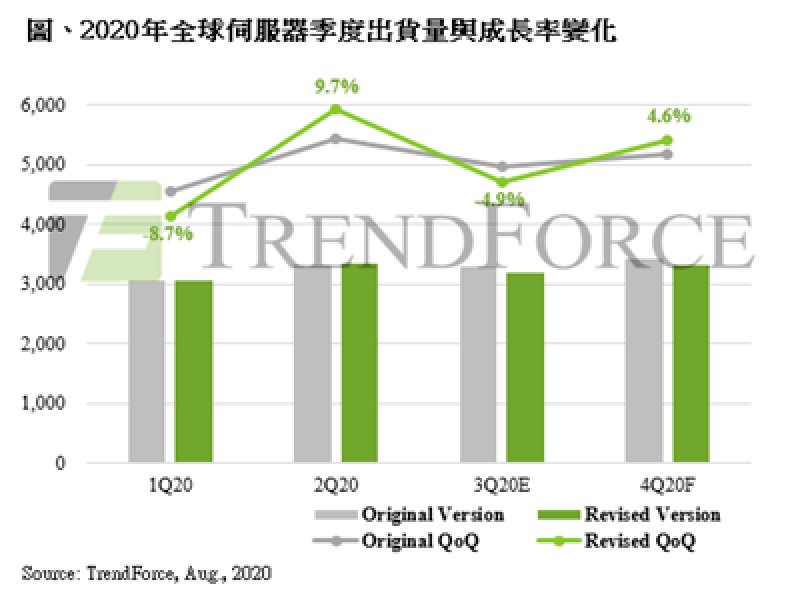

TrendForce:受企業暫緩既有採購訂單影響 估Q3伺服器出貨量季減幅度將擴大至4.9%

TrendForce:受企業暫緩既有採購訂單影響 估Q3伺服器出貨量季減幅度將擴大至4.9%。(TrendForce提供)

TrendForce:受企業暫緩既有採購訂單影響 估Q3伺服器出貨量季減幅度將擴大至4.9%。(TrendForce提供)

全球市場研究機構集邦科技TrendForce指出,2020年上半年受COVID-19疫情衝擊,多數企業為因應疫情與整體經濟環境的不確定性,對伺服器採購由資本支出(CAPEX)類別轉向以租用雲服務為主的營運支出(OPEX),導致既有伺服器採購訂單暫緩、第三季以Dell、HPE為首的企業伺服器供應商開始下修全年出貨數字,TrendForce近期將第三季伺服器出貨量預估由原先的季衰退0.8%,下修至季衰退4.9%。

TrendForce指出,enterprise品牌廠在首季淡季效應後,第二季進行季節性回補,第三季原為傳統旺季,但因疫情使得企業資本支出減緩的效應發酵、市場缺少明顯的成長動能,導致伺服器品牌出貨量將呈現季衰退趨勢,主要品牌包含Dell、HPE、Huawei與Inspur預估均會出現近雙位數的出貨量季減幅度。

從個別廠商今年的布局來看,Dell將高毛利產線轉移至台灣,並更為著重協力廠商資料中心佈局(如金融機構與小規模資料中心等),此一策略的轉變使得Dell可確保企業逐步投入雲端的趨勢下,仍維持其競爭優勢;而旗下EMC也專注於企業上雲所對應的存儲市場,仍為最具競爭力的廠商。然而,疫情使得全球企業調降資本支出造成的影響,仍衝擊Dell下半年出貨表現。

HPE上半年因產品線調整,約有近10%伺服器轉移至AMD Rome平台,但轉換初期客戶因既有平台仍維持在Intel而面臨較大的挑戰,使得首兩季度表現不如預期。除此之外,上半年產線也受疫情影響,許多半成品受制於組裝廠缺工問題,使得半成品庫存偏高,加之既有企業客戶減少訂單的影響,第三季出貨將比第二季衰退。

Lenovo則是受惠於資料中心組裝訂單逐漸在北美業者中嶄露頭角,產線於第三季銜接上Microsoft伺服器的組裝需求,故表現格外亮眼,第三季出貨量是前五大品牌廠中唯一逆勢成長的公司。

在中國伺服器市場方面,由於第二季中國境內大規模資料中心部署以及運營商建置的伺服器絕大多數採用來自國內業者製造的伺服器產品,進而帶動Inspur與Huawei的出貨。但第三季度受總體經濟下行的影響,中國新基建題材並未如期發酵,導致企業客戶的伺服器採購低於年初預期,中國兩大伺服器廠同樣面臨衰退局面。

針對伺服器市場動態,TrendForce旗下拓墣產業研究院近期推出全新伺服器產業報告,針對全球伺服器、儲存設備、資料中心、雲端服務市場及高效能運算系統領域提供市場趨勢與產業發展分析。詳情請參考:https://www.topology.com.tw/Cate/all/90

TrendForce指出,enterprise品牌廠在首季淡季效應後,第二季進行季節性回補,第三季原為傳統旺季,但因疫情使得企業資本支出減緩的效應發酵、市場缺少明顯的成長動能,導致伺服器品牌出貨量將呈現季衰退趨勢,主要品牌包含Dell、HPE、Huawei與Inspur預估均會出現近雙位數的出貨量季減幅度。

從個別廠商今年的布局來看,Dell將高毛利產線轉移至台灣,並更為著重協力廠商資料中心佈局(如金融機構與小規模資料中心等),此一策略的轉變使得Dell可確保企業逐步投入雲端的趨勢下,仍維持其競爭優勢;而旗下EMC也專注於企業上雲所對應的存儲市場,仍為最具競爭力的廠商。然而,疫情使得全球企業調降資本支出造成的影響,仍衝擊Dell下半年出貨表現。

HPE上半年因產品線調整,約有近10%伺服器轉移至AMD Rome平台,但轉換初期客戶因既有平台仍維持在Intel而面臨較大的挑戰,使得首兩季度表現不如預期。除此之外,上半年產線也受疫情影響,許多半成品受制於組裝廠缺工問題,使得半成品庫存偏高,加之既有企業客戶減少訂單的影響,第三季出貨將比第二季衰退。

Lenovo則是受惠於資料中心組裝訂單逐漸在北美業者中嶄露頭角,產線於第三季銜接上Microsoft伺服器的組裝需求,故表現格外亮眼,第三季出貨量是前五大品牌廠中唯一逆勢成長的公司。

在中國伺服器市場方面,由於第二季中國境內大規模資料中心部署以及運營商建置的伺服器絕大多數採用來自國內業者製造的伺服器產品,進而帶動Inspur與Huawei的出貨。但第三季度受總體經濟下行的影響,中國新基建題材並未如期發酵,導致企業客戶的伺服器採購低於年初預期,中國兩大伺服器廠同樣面臨衰退局面。

針對伺服器市場動態,TrendForce旗下拓墣產業研究院近期推出全新伺服器產業報告,針對全球伺服器、儲存設備、資料中心、雲端服務市場及高效能運算系統領域提供市場趨勢與產業發展分析。詳情請參考:https://www.topology.com.tw/Cate/all/90