TrendForce:2020年Q2 DRAM總產值季增15.4% 然Q3假格恐反轉向下

TrendForce:2020年Q2 DRAM總產值季增15.4% 然Q3假格恐反轉向下。(TrendForce提供)

TrendForce:2020年Q2 DRAM總產值季增15.4% 然Q3假格恐反轉向下。(TrendForce提供)

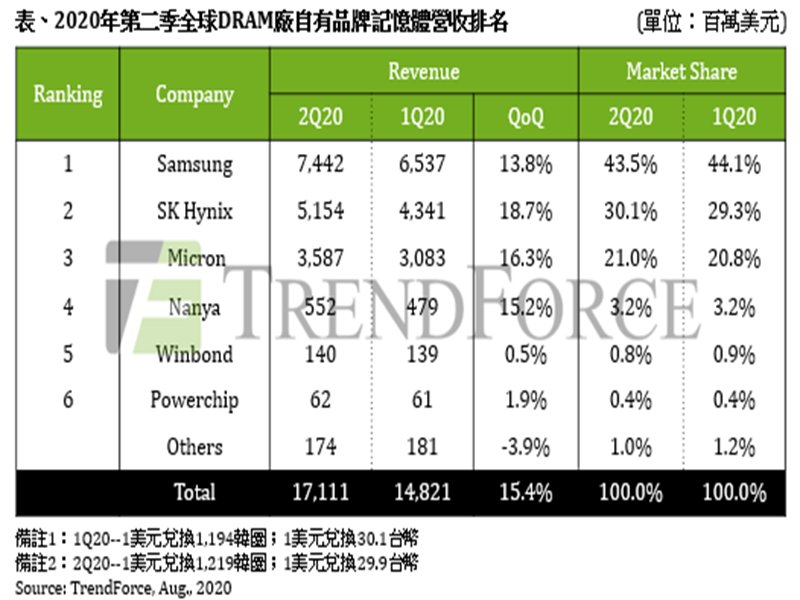

根據TrendForce旗下半導體研究處表示,2020年初在Server DRAM價格強勢領漲的帶動下,各類DRAM價格正式翻揚;即便新冠肺炎疫情在第二季開始蔓延全球,但採購端因擔憂零組件斷貨,並未減少原本預估的訂單量,使DRAM供應商出貨量優於預期,進一步激勵整體DRAM價格漲幅擴大,推升第二季DRAM總產值至171億美元,季成長15.4%。

TrendForce並指出,經過連續兩季的拉貨後,Server業者庫存水位已逐漸攀升,在整體經濟仍處低潮的情況下,以Enterprise Server為首的採購動能開始轉趨保守。在DRAM產業由Server領漲領跌的趨勢下,恐帶動其他產品價格一併反轉向下。因此預估第三季將出現量平價跌走勢,DRAM原廠獲利能力將轉弱。

觀察三星(Samsung)、SK海力士(SK Hynix)、美光(Micron)三大DRAM原廠營收表現,第二季走勢一致且無明顯變動,在DRAM量價齊揚帶動下,營收成長皆突破雙位數;而各家市占除三大巨頭以外,其他廠商占比合計僅5%。然第三季由於適逢美光財務年底,推測其會較積極降價求量,可能使市占小幅上揚,但三大廠整體格局仍不受影響。

第二季DRAM整體均價大致上升約10%(受各家產品比重與財務會計區間不同而有所差異),因此各家獲利皆呈現上揚走勢。以三星而言,營業利益率自第一季32%攀升至41%,突破四成水準;SK海力士因Server DRAM比重高,加上價格漲幅劇烈,營業利益率達35%。美光本次財報區間(3月至5月)的報價漲幅小於韓系廠,因此營業利益率受益有限,僅由上季的16%上升至21%。預期第三季原廠成本優化的速度較難以支撐報價下滑,獲利恐面臨壓力。

從技術發展來看,第二季三星持續將Line 13部份產能由DRAM轉向CIS(影像感測器),並準備啟動平澤二廠P2L,預計下半年投入DRAM生產,在彌補Line 13投片下滑的同時,也開始拉高1Znm製程比重。SK海力士M10廠DRAM投片持續轉向CIS,同時增加M14產出;下半年將小幅提高無錫廠的產能,全年DRAM位元增加主要來自於1Ynm製程比重提升。

美光今年仍著重在1Znm製程的量產與產出比重的拉升,當前適逢量產初期且部分OEM處於產品驗證階段,因此1Znm占比不高。預計隨著驗證通過,1Znm將成為該公司主推製程,而總產能方面則與去年大致相同。整體而言,今年三大DRAM原廠皆審慎擴增產能,加上疫情對需求端帶來的低潮尚未解除,預估明年位元成長仍有近七成來自1Ynm與1Znm的先進製程轉換;而廠房擴增的產能增加僅占三成。

至於台廠部分,南亞科(Nanya Tech)出貨量與均價皆呈現約7%漲幅,使其第二季營收較前一季增加15%;而受惠於報價走升其營業利益率來到19.6%。華邦(Winbond)受到長約效應影響,價格成長幅度僅0.5%,相較DRAM營收,Flash成長動能較顯著。力積電(Powerchip)營收僅計自家生產之標準型DRAM產品,第二季因PMIC(電源管理IC)、Driver IC等邏輯產品需求暢旺,導致DRAM產能限縮,因此DRAM營收僅約略持平。

三家台廠在第二季皆專注在下一代製程的研發,如南亞科積極專研1A/1Bnm,期望盡快導入試產;華邦持續提升新製程25nm的良率,而產能擴建傾向以Flash為主;力積電則在25nm DDR4產品改良的同時,以代工邏輯產品為公司之營運重心。

TrendForce並指出,經過連續兩季的拉貨後,Server業者庫存水位已逐漸攀升,在整體經濟仍處低潮的情況下,以Enterprise Server為首的採購動能開始轉趨保守。在DRAM產業由Server領漲領跌的趨勢下,恐帶動其他產品價格一併反轉向下。因此預估第三季將出現量平價跌走勢,DRAM原廠獲利能力將轉弱。

觀察三星(Samsung)、SK海力士(SK Hynix)、美光(Micron)三大DRAM原廠營收表現,第二季走勢一致且無明顯變動,在DRAM量價齊揚帶動下,營收成長皆突破雙位數;而各家市占除三大巨頭以外,其他廠商占比合計僅5%。然第三季由於適逢美光財務年底,推測其會較積極降價求量,可能使市占小幅上揚,但三大廠整體格局仍不受影響。

第二季DRAM整體均價大致上升約10%(受各家產品比重與財務會計區間不同而有所差異),因此各家獲利皆呈現上揚走勢。以三星而言,營業利益率自第一季32%攀升至41%,突破四成水準;SK海力士因Server DRAM比重高,加上價格漲幅劇烈,營業利益率達35%。美光本次財報區間(3月至5月)的報價漲幅小於韓系廠,因此營業利益率受益有限,僅由上季的16%上升至21%。預期第三季原廠成本優化的速度較難以支撐報價下滑,獲利恐面臨壓力。

從技術發展來看,第二季三星持續將Line 13部份產能由DRAM轉向CIS(影像感測器),並準備啟動平澤二廠P2L,預計下半年投入DRAM生產,在彌補Line 13投片下滑的同時,也開始拉高1Znm製程比重。SK海力士M10廠DRAM投片持續轉向CIS,同時增加M14產出;下半年將小幅提高無錫廠的產能,全年DRAM位元增加主要來自於1Ynm製程比重提升。

美光今年仍著重在1Znm製程的量產與產出比重的拉升,當前適逢量產初期且部分OEM處於產品驗證階段,因此1Znm占比不高。預計隨著驗證通過,1Znm將成為該公司主推製程,而總產能方面則與去年大致相同。整體而言,今年三大DRAM原廠皆審慎擴增產能,加上疫情對需求端帶來的低潮尚未解除,預估明年位元成長仍有近七成來自1Ynm與1Znm的先進製程轉換;而廠房擴增的產能增加僅占三成。

至於台廠部分,南亞科(Nanya Tech)出貨量與均價皆呈現約7%漲幅,使其第二季營收較前一季增加15%;而受惠於報價走升其營業利益率來到19.6%。華邦(Winbond)受到長約效應影響,價格成長幅度僅0.5%,相較DRAM營收,Flash成長動能較顯著。力積電(Powerchip)營收僅計自家生產之標準型DRAM產品,第二季因PMIC(電源管理IC)、Driver IC等邏輯產品需求暢旺,導致DRAM產能限縮,因此DRAM營收僅約略持平。

三家台廠在第二季皆專注在下一代製程的研發,如南亞科積極專研1A/1Bnm,期望盡快導入試產;華邦持續提升新製程25nm的良率,而產能擴建傾向以Flash為主;力積電則在25nm DDR4產品改良的同時,以代工邏輯產品為公司之營運重心。