TrendForce:上游晶圓代工產能緊缺 NAND Flash控制器將上漲約15~20%

TrendForce:上游晶圓代工產能緊缺 NAND Flash控制器將上漲約15~20%。(TrendForce提供)

TrendForce:上游晶圓代工產能緊缺 NAND Flash控制器將上漲約15~20%。(TrendForce提供)

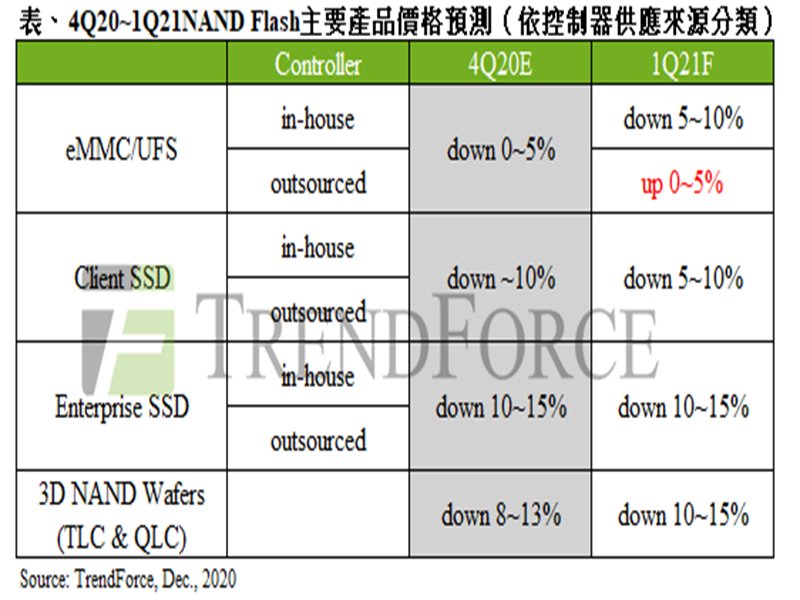

TrendForce旗下半導體研究處表示,受限於上游台積電(TSMC)與聯電(UMC)等晶圓代工廠產能滿載,及下游封測產能緊缺,包含Phison與Silicon Motion等多間NAND Flash控制器廠商無法因應客戶的加單需求。這些控制器廠商除暫停對新訂單的需求進行報價外,由於目前為2021年第一季價格議定的關鍵期間,屆時控制器價格將面臨調漲,預期漲幅在15~20%不等。

另從供給面來看,受惠於chromebook與TV等需求強勁,推升eMMC中低容量(含64GB與以下)產品需求,然原廠多已停止更新此類產品,僅以2D或3D NAND的64層等較舊製程因應,而舊製程占原廠供給比重持續下降,在獲利的考慮之下,原廠直接供給的意願降低,促使客戶需要向能取得NAND Flash元件及控制器的模組廠取得物量。

儘管當前整體NAND Flash市場仍處於供過於求的狀態,但控制器產能不足使中低容量的供貨緊缺。該元件價格調漲恐將導致固定成本上升,OEM等採購端也會因此產生壓力,可能導致模組廠部分需求較強的容量產品(如chromebook所需的32/64GB)在2021年第一季有漲價可能。

而在SSD產品方面,供給以三星(Samsung)等原廠為主,大多以in-house產品因應,與晶圓代工廠有較為長期的產能安排,當前並未傳出漲價或缺貨現象。然而,TrendForce也觀察到交期延長狀況,加上PCIe 4.0世代產品有擴大外包廠商比重的趨勢,代表未來的價格走勢受到外包廠商影響的可能性將增加。

另從供給面來看,受惠於chromebook與TV等需求強勁,推升eMMC中低容量(含64GB與以下)產品需求,然原廠多已停止更新此類產品,僅以2D或3D NAND的64層等較舊製程因應,而舊製程占原廠供給比重持續下降,在獲利的考慮之下,原廠直接供給的意願降低,促使客戶需要向能取得NAND Flash元件及控制器的模組廠取得物量。

儘管當前整體NAND Flash市場仍處於供過於求的狀態,但控制器產能不足使中低容量的供貨緊缺。該元件價格調漲恐將導致固定成本上升,OEM等採購端也會因此產生壓力,可能導致模組廠部分需求較強的容量產品(如chromebook所需的32/64GB)在2021年第一季有漲價可能。

而在SSD產品方面,供給以三星(Samsung)等原廠為主,大多以in-house產品因應,與晶圓代工廠有較為長期的產能安排,當前並未傳出漲價或缺貨現象。然而,TrendForce也觀察到交期延長狀況,加上PCIe 4.0世代產品有擴大外包廠商比重的趨勢,代表未來的價格走勢受到外包廠商影響的可能性將增加。