TrendForce:受智慧型手機品牌廠積極下單支撐 2020Q4 NAND Flash總營收僅小跌2.9%

TrendForce:受智慧型手機品牌廠積極下單支撐 2020Q4 NAND Flash總營收僅小跌2.9%。(TrendForce提供)

TrendForce:受智慧型手機品牌廠積極下單支撐 2020Q4 NAND Flash總營收僅小跌2.9%。(TrendForce提供)

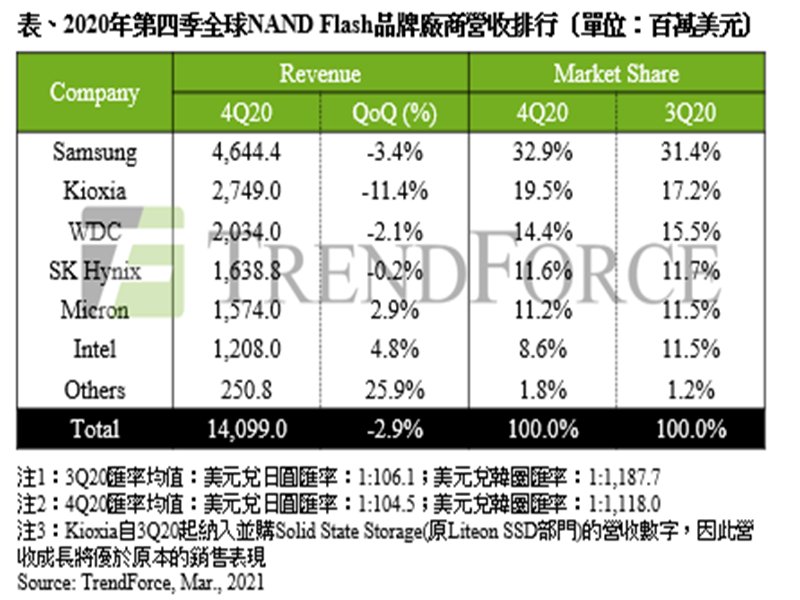

根據TrendForce表示,2020年第四季NAND Flash產業營收為141億美元,季減2.9%,其中位元出貨量成長近9%,大致抵消平均銷售單價下跌近9%與匯率變化帶來的負面影響。整體市況因server與data center端自第三季起持續去化庫存,致使採購力道疲弱,進而導致市場合約價持續下跌。然而,受惠於OPPO、Vivo與小米(Xiaomi)積極備貨,減緩因data center與server客戶訂單疲軟造成的衝擊;而筆電市場則持續由Chromebook帶動表現強勁,然該產品所需容量較低,對NAND Flash位元消耗挹注有限。

展望2021年第一季,供給端由於三星(Samsung)、長江存儲(YMTC)積極擴產,以及各供應商均轉進更高層數等影響,位元產出將顯著增長。需求端儘管筆電及智慧型手機品牌商備貨動能延續,但仍因傳統淡季而訂單略有下修。此外,server與data center客戶庫存雖已大致回到健康水位,但尚未恢復採購動能,議價時供應商仍預期市場供過於求將會擴大,使合約價繼續下跌,第一季營收將呈現衰退走勢。

三星電子(Samsung)受惠於中國智慧型手機廠商積極搶食市占而提升備貨,以及筆電需求進一步增長,三星電子訂單需求優於原先預期,使其2020年第四季NAND Flash位元出貨量季增達7~9%。但由於data center客戶採購力道不足,且enterprise客戶仍著重庫存去化,供過於求狀態較為明顯,平均單價下滑超過10%,第四季NAND Flash整體營收達46.44億美元,季減3.4%。

產能方面,2021年三星電子為最積極擴產的供應商,除了在西安二期持續擴產外,也將開始在平澤二廠布建3D NAND生產線。產品方面,目前仍以V5(92L)為主要供給,但今年會大幅拉升V6(128層)的比重,將擴大應用在SSD以及UFS等產品。

鎧俠(Kioxia)在華為(Huawei)終止備貨後,鎧俠在mobile端的位元出貨未能透過其他品牌廠商的訂單填補,加上整體enterprise SSD市場需求低落,但受到筆電、遊戲主機需求挹注,整體位元出貨得以呈現小幅增長;平均銷售單價則因市場仍處於供過於求,而呈現8~10%的下跌,第四季NAND Flash營收達27.49億美元,季減11.4%。

產能方面,除有緩步擴張K1廠的規劃,也將維持於第一季動工興建四日市Fab 7、北上市K2廠的規劃,預定2022年後挹注產出,目標用以生產BiCS6或更進階層數的產品。產品方面,其主要位元增長將透過產品世代的轉進來達成,目前主流仍為96層BiCS4產品,112層BiCS5產品出貨比重將於今年內明顯提升。

威騰電子(Western Digital)受server客戶仍處庫存去化週期影響,威騰電子2020年第四季合約價走勢呈現疲弱,季跌9%。然受惠於通路端銷售持續增長,以及client SSD因筆電需求持續上升,整體位元出貨仍有7%增長,大致抵消對價格下跌造成的衝擊,第四季NAND Flash營收僅衰退2.1%,達20.34億美元。

產能方面,威騰電子將持續參與鎧俠在四日市Fab 7,以及北上市K2的擴產規劃,以因應後續的市場競爭。製程方面,將以BiCS4(96層)做為今年主力產品;BiCS5(112層)的TLC及QLC產品預計第二季至第三季之間開始送交驗證,此外,BiCS6也預計將於2022年投入生產。

SK海力士(SK Hynix)同樣受惠於中國智慧型手機廠商的積極拉貨,2020年第四季SK海力士位元出貨季增達8%,而平均銷售單價主要受市場供過於求影響,季跌8%。價跌量增之下,第四季NAND Flash營收大致持平於上季,達16.39億美元,季減0.2%。

產品方面,2021年SK海力士位元增長集中於產品層數的提升,128層產品的占比已於2020年底達30%,今年將持續增長,以取代72、96層的占比,並預定下半年推出176層產品。而併購Intel大連廠的進程方面,目前仍規劃年底前完成大連廠及Intel SSD技術的產權移轉。

美光(Micron)受惠於智慧型手機客戶備貨力道延續,以及美光QLC SSD產品在PC OEM的需求持續增加,使其在2020年第四季位元出貨上升17~20%,平均銷售單價同樣因市場需求仍疲弱而下跌約10~13%,第四季 NAND Flash營收為15.74億美元,季增2.9%。

製程方面,美光雖有128層的產品,但相較於其他競爭對手積極轉進的策略,其對主要客戶的出貨都直接著重在第二代的176層產品,預計仍會在第二季前送樣給品牌端。產品結構方面,其QLC出貨占比再度提升,位元占比已達其NVMe SSD出貨的50%以上。

英特爾(Intel)歷經2020年第三季因data center及enterprise客戶去化庫存,導致近25%的位元出貨衰退後,第四季英特爾客戶採購動能雖仍疲弱,但已較上季恢復,加上PC OEM的需求持續挹注,使其位元出貨恢復增長近25%。平均銷售單價方面則同受市場供過於求影響,下跌近20%,第四季NAND Flash營收為12.08億美元,季增4.8%。

此外,英特爾已與SK海力士達成出售協議,意即目前的產品分配、產能規劃等不會再有大幅調整,仍延續其在enterprise SSD的優勢,推動客戶導入其144層產品,預計2021年大幅提升出貨比重,並延續產品出貨偏重QLC的策略。此外,今年為提升144層的產出效益,將於大連廠擴張產能,長期擴產效益將歸屬於與SK海力士。

整體而言,TrendForce認為,受到PC OEM第一季後積極加單支持,已使供需差距較原先預期縮減,加上市場預期第二季起data center需求將會回溫,市場議價態度已逐漸轉為正向,跌幅也較原先預期開始收斂,預計第二季後迅速恢復增長態勢。

展望2021年第一季,供給端由於三星(Samsung)、長江存儲(YMTC)積極擴產,以及各供應商均轉進更高層數等影響,位元產出將顯著增長。需求端儘管筆電及智慧型手機品牌商備貨動能延續,但仍因傳統淡季而訂單略有下修。此外,server與data center客戶庫存雖已大致回到健康水位,但尚未恢復採購動能,議價時供應商仍預期市場供過於求將會擴大,使合約價繼續下跌,第一季營收將呈現衰退走勢。

三星電子(Samsung)受惠於中國智慧型手機廠商積極搶食市占而提升備貨,以及筆電需求進一步增長,三星電子訂單需求優於原先預期,使其2020年第四季NAND Flash位元出貨量季增達7~9%。但由於data center客戶採購力道不足,且enterprise客戶仍著重庫存去化,供過於求狀態較為明顯,平均單價下滑超過10%,第四季NAND Flash整體營收達46.44億美元,季減3.4%。

產能方面,2021年三星電子為最積極擴產的供應商,除了在西安二期持續擴產外,也將開始在平澤二廠布建3D NAND生產線。產品方面,目前仍以V5(92L)為主要供給,但今年會大幅拉升V6(128層)的比重,將擴大應用在SSD以及UFS等產品。

鎧俠(Kioxia)在華為(Huawei)終止備貨後,鎧俠在mobile端的位元出貨未能透過其他品牌廠商的訂單填補,加上整體enterprise SSD市場需求低落,但受到筆電、遊戲主機需求挹注,整體位元出貨得以呈現小幅增長;平均銷售單價則因市場仍處於供過於求,而呈現8~10%的下跌,第四季NAND Flash營收達27.49億美元,季減11.4%。

產能方面,除有緩步擴張K1廠的規劃,也將維持於第一季動工興建四日市Fab 7、北上市K2廠的規劃,預定2022年後挹注產出,目標用以生產BiCS6或更進階層數的產品。產品方面,其主要位元增長將透過產品世代的轉進來達成,目前主流仍為96層BiCS4產品,112層BiCS5產品出貨比重將於今年內明顯提升。

威騰電子(Western Digital)受server客戶仍處庫存去化週期影響,威騰電子2020年第四季合約價走勢呈現疲弱,季跌9%。然受惠於通路端銷售持續增長,以及client SSD因筆電需求持續上升,整體位元出貨仍有7%增長,大致抵消對價格下跌造成的衝擊,第四季NAND Flash營收僅衰退2.1%,達20.34億美元。

產能方面,威騰電子將持續參與鎧俠在四日市Fab 7,以及北上市K2的擴產規劃,以因應後續的市場競爭。製程方面,將以BiCS4(96層)做為今年主力產品;BiCS5(112層)的TLC及QLC產品預計第二季至第三季之間開始送交驗證,此外,BiCS6也預計將於2022年投入生產。

SK海力士(SK Hynix)同樣受惠於中國智慧型手機廠商的積極拉貨,2020年第四季SK海力士位元出貨季增達8%,而平均銷售單價主要受市場供過於求影響,季跌8%。價跌量增之下,第四季NAND Flash營收大致持平於上季,達16.39億美元,季減0.2%。

產品方面,2021年SK海力士位元增長集中於產品層數的提升,128層產品的占比已於2020年底達30%,今年將持續增長,以取代72、96層的占比,並預定下半年推出176層產品。而併購Intel大連廠的進程方面,目前仍規劃年底前完成大連廠及Intel SSD技術的產權移轉。

美光(Micron)受惠於智慧型手機客戶備貨力道延續,以及美光QLC SSD產品在PC OEM的需求持續增加,使其在2020年第四季位元出貨上升17~20%,平均銷售單價同樣因市場需求仍疲弱而下跌約10~13%,第四季 NAND Flash營收為15.74億美元,季增2.9%。

製程方面,美光雖有128層的產品,但相較於其他競爭對手積極轉進的策略,其對主要客戶的出貨都直接著重在第二代的176層產品,預計仍會在第二季前送樣給品牌端。產品結構方面,其QLC出貨占比再度提升,位元占比已達其NVMe SSD出貨的50%以上。

英特爾(Intel)歷經2020年第三季因data center及enterprise客戶去化庫存,導致近25%的位元出貨衰退後,第四季英特爾客戶採購動能雖仍疲弱,但已較上季恢復,加上PC OEM的需求持續挹注,使其位元出貨恢復增長近25%。平均銷售單價方面則同受市場供過於求影響,下跌近20%,第四季NAND Flash營收為12.08億美元,季增4.8%。

此外,英特爾已與SK海力士達成出售協議,意即目前的產品分配、產能規劃等不會再有大幅調整,仍延續其在enterprise SSD的優勢,推動客戶導入其144層產品,預計2021年大幅提升出貨比重,並延續產品出貨偏重QLC的策略。此外,今年為提升144層的產出效益,將於大連廠擴張產能,長期擴產效益將歸屬於與SK海力士。

整體而言,TrendForce認為,受到PC OEM第一季後積極加單支持,已使供需差距較原先預期縮減,加上市場預期第二季起data center需求將會回溫,市場議價態度已逐漸轉為正向,跌幅也較原先預期開始收斂,預計第二季後迅速恢復增長態勢。