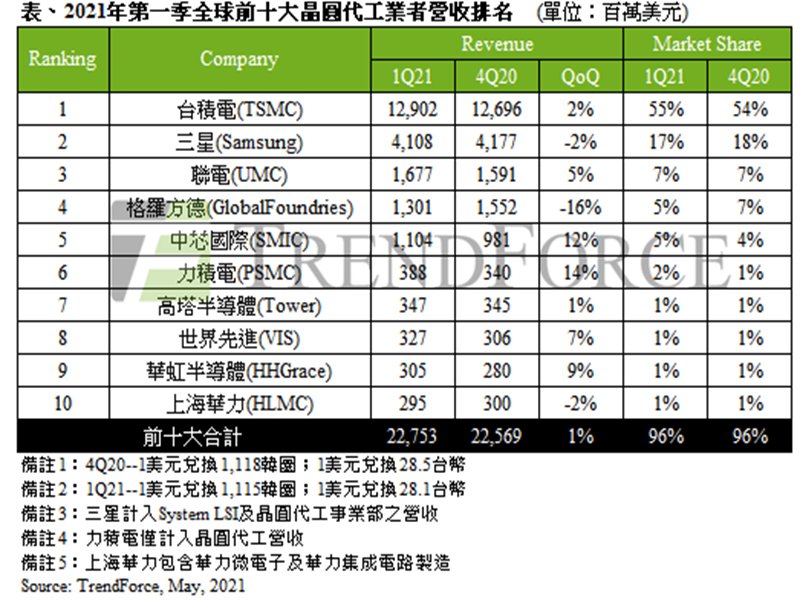

TrendForce:半導體產能供不應求帶動價格走揚 Q1前十大晶圓代工業者產值再創單季新高 估Q2再增1-3%

TrendForce:半導體產能供不應求帶動價格走揚 Q1前十大晶圓代工業者產值再創單季新高 估Q2再增1-3%。(TrendForce提供)

TrendForce:半導體產能供不應求帶動價格走揚 Q1前十大晶圓代工業者產值再創單季新高 估Q2再增1-3%。(TrendForce提供)

TrendForce研究顯示,受惠於多項終端應用需求齊揚,各項零組件備貨強勁,晶圓代工產能自2020年起便供不應求,各廠紛紛調漲晶圓售價及調整產品組合以確保獲利水準。儘管整體產業歷經2020年第四季的高基期、突發性停電意外等外部因素影響,2021年第一季前十大晶圓代工業者總產值仍再次突破單季歷史新高,達227.5億美元,季增1%。

TrendForce認為,第二季晶圓代工仍將處於供不應求態勢,平均銷售單價亦持續上揚,有望推升第二季各大業者營收表現。原因是在上半年並沒有明顯的產能擴充下,各項零組件拉貨動能依然強勁,各廠產能利用率普遍維持滿載。而各國政府介入車用晶片生產排程,恐將擴大產能排擠效應。總結,第二季前十大晶圓代工業者總產值有望再次創單季新高,季增1~3%。

營收排名方面,台積電第一季營收以129.0億美元穩居全球第一,季增2%。主要營收貢獻來自7nm在超微(AMD)、聯發科(MediaTek)及高通(Qualcomm)訂單持續挹注下穩定成長,營收季增23%;16/12nm則受惠於聯發科5G RF transceiver及Bitmain礦機晶片需求強勁,營收季增近10%;而最受市場關注的5nm,受到最大客戶蘋果(Apple)進入生產淡季的影響,營收則有所下滑。

三星第一季營收為41.1億美元,季減2%,主要是德州奧斯汀Line S2於二月受暴風雪襲擊而斷電停工,至四月初才全數恢復生產,暫停投片將近一個月所致,故使其成為第一季少數營收衰退的晶圓代工廠之一。聯電則在PMIC、TDDI、OLED DDI、CIS、及WiFi SoC等多項產品需求驅動下,除了產能利用率維持滿載,出貨動能亦相當強勁,在產能供不應求的情況下調漲價格,帶動第一季營收至16.8億美元,季增5%。

格羅方德第一季營收達13億美元,季減16%,受其出售新加坡8吋晶圓廠Fab3E予世界先進(VIS)影響,今年第一季起已不再有任何來自該廠客戶的最終採購(Last time buy)或未消化訂單(Backlog order),導致格羅方德成為第一季少數營收衰退的晶圓代工廠之二。中芯國際第一季營收達11億美元,季增12%,主要動能來自Qualcomm、MPS大幅投產0.15/0.18um PMIC,以及40nm RF、MCU、WiFi的強勁需求,此外40/28nm HV製程DDI產品投片亦有顯著的提升,而中芯去年在被列入實體清單前,已備有相當高的零組件及原物料庫存,故目前各項營運皆正常運作。

力積電受惠於12吋廠包括Specialty DRAM、DDI、CIS及PMIC產品投片持續挹注,加上平均銷售單價上漲,第一季首度超越高塔半導體,營收達3.9億美元,季增14%。高塔半導體第一季營收約略持平去年第四季,達3.5億美元,季增1%,主要動能來自RF SOI及工業用、車載相關電源管理IC等穩定貢獻,並在今年規劃額外投資1.5億美元進行小規模擴產,產能預計於下半年開出。世界先進則持續受惠於大尺寸DDI、PMIC、及車用的復甦,加上平均銷售單價上漲,第一季營收達3.3億美元、季增7%。

華虹半導體第一季營收達3億美元,季增9%,主要受惠於NOR Flash、CIS、MCU與IGBT等客戶需求旺盛,8吋廠產能全數維持滿載且需求穩定,而無錫12吋廠在Specialty IC各產品平台順利量產下,產能利用率正迅速攀升,擴產計劃亦優於預期。上海華力第一季營收近3億美元,季減2%,主要營收貢獻仍來自於65/55nm,目前正積極開發的14nm仍在驗證導入階段,故尚未貢獻營收。

需特別提到的是,第九名華虹半導體與第十名的上海華力同屬華虹集團(Hua Hong Group),若合併計算,則華虹集團第一季總營收達6億美元,位居第六名;而第十名則由東部高科(DBHitek)遞補,其持續受惠於8吋PMIC、MEMS、CIS的穩定需求,平均銷售單價亦有小幅提升,第一季營收達2.2億美元,季增7%,但目前東部高科產能利用率已滿載且無擴產計畫,因此未來營收成長僅仰賴平均銷售單價的提升,整體成長幅度相對受限。

TrendForce認為,第二季晶圓代工仍將處於供不應求態勢,平均銷售單價亦持續上揚,有望推升第二季各大業者營收表現。原因是在上半年並沒有明顯的產能擴充下,各項零組件拉貨動能依然強勁,各廠產能利用率普遍維持滿載。而各國政府介入車用晶片生產排程,恐將擴大產能排擠效應。總結,第二季前十大晶圓代工業者總產值有望再次創單季新高,季增1~3%。

營收排名方面,台積電第一季營收以129.0億美元穩居全球第一,季增2%。主要營收貢獻來自7nm在超微(AMD)、聯發科(MediaTek)及高通(Qualcomm)訂單持續挹注下穩定成長,營收季增23%;16/12nm則受惠於聯發科5G RF transceiver及Bitmain礦機晶片需求強勁,營收季增近10%;而最受市場關注的5nm,受到最大客戶蘋果(Apple)進入生產淡季的影響,營收則有所下滑。

三星第一季營收為41.1億美元,季減2%,主要是德州奧斯汀Line S2於二月受暴風雪襲擊而斷電停工,至四月初才全數恢復生產,暫停投片將近一個月所致,故使其成為第一季少數營收衰退的晶圓代工廠之一。聯電則在PMIC、TDDI、OLED DDI、CIS、及WiFi SoC等多項產品需求驅動下,除了產能利用率維持滿載,出貨動能亦相當強勁,在產能供不應求的情況下調漲價格,帶動第一季營收至16.8億美元,季增5%。

格羅方德第一季營收達13億美元,季減16%,受其出售新加坡8吋晶圓廠Fab3E予世界先進(VIS)影響,今年第一季起已不再有任何來自該廠客戶的最終採購(Last time buy)或未消化訂單(Backlog order),導致格羅方德成為第一季少數營收衰退的晶圓代工廠之二。中芯國際第一季營收達11億美元,季增12%,主要動能來自Qualcomm、MPS大幅投產0.15/0.18um PMIC,以及40nm RF、MCU、WiFi的強勁需求,此外40/28nm HV製程DDI產品投片亦有顯著的提升,而中芯去年在被列入實體清單前,已備有相當高的零組件及原物料庫存,故目前各項營運皆正常運作。

力積電受惠於12吋廠包括Specialty DRAM、DDI、CIS及PMIC產品投片持續挹注,加上平均銷售單價上漲,第一季首度超越高塔半導體,營收達3.9億美元,季增14%。高塔半導體第一季營收約略持平去年第四季,達3.5億美元,季增1%,主要動能來自RF SOI及工業用、車載相關電源管理IC等穩定貢獻,並在今年規劃額外投資1.5億美元進行小規模擴產,產能預計於下半年開出。世界先進則持續受惠於大尺寸DDI、PMIC、及車用的復甦,加上平均銷售單價上漲,第一季營收達3.3億美元、季增7%。

華虹半導體第一季營收達3億美元,季增9%,主要受惠於NOR Flash、CIS、MCU與IGBT等客戶需求旺盛,8吋廠產能全數維持滿載且需求穩定,而無錫12吋廠在Specialty IC各產品平台順利量產下,產能利用率正迅速攀升,擴產計劃亦優於預期。上海華力第一季營收近3億美元,季減2%,主要營收貢獻仍來自於65/55nm,目前正積極開發的14nm仍在驗證導入階段,故尚未貢獻營收。

需特別提到的是,第九名華虹半導體與第十名的上海華力同屬華虹集團(Hua Hong Group),若合併計算,則華虹集團第一季總營收達6億美元,位居第六名;而第十名則由東部高科(DBHitek)遞補,其持續受惠於8吋PMIC、MEMS、CIS的穩定需求,平均銷售單價亦有小幅提升,第一季營收達2.2億美元,季增7%,但目前東部高科產能利用率已滿載且無擴產計畫,因此未來營收成長僅仰賴平均銷售單價的提升,整體成長幅度相對受限。