TrendForce:旺季效應刺激需求增溫 第三季記憶體價格小幅上漲3~8%

TrendForce:旺季效應刺激需求增溫 第三季記憶體價格小幅上漲3~8。(TrendForce提供)

TrendForce:旺季效應刺激需求增溫 第三季記憶體價格小幅上漲3~8。(TrendForce提供)

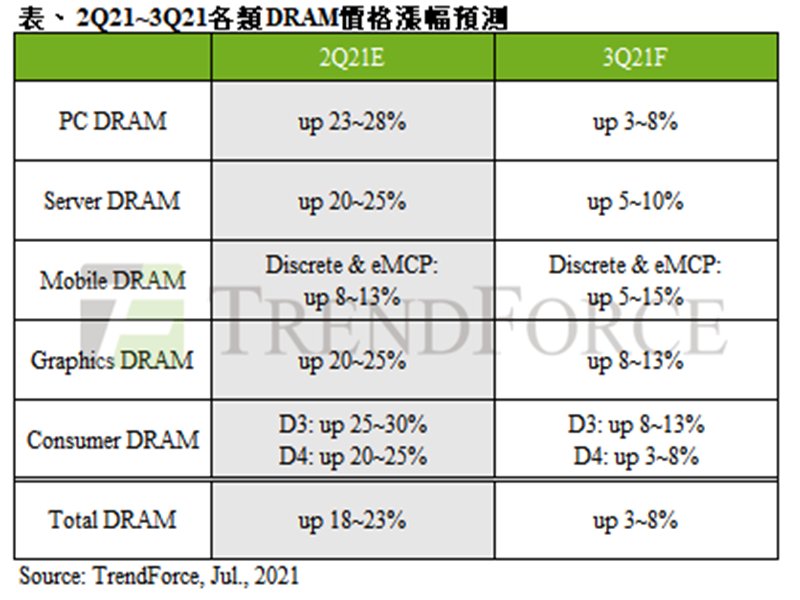

根據TrendForce最新調查顯示,由於第三季屬各終端產品的生產旺季,有助於DRAM的Sufficiency Ratio進一步降低。然而,由於買方在今年上半年對各電子元件的購買量大增,導致整體DRAM庫存水位偏高,預估第三季DRAM合約價漲幅將因此由上季的18~23%,收斂至3~8%。展望第四季,TrendForce認為,由於DRAM供給將持續上升,預估價格漲幅會更進一步收斂,或將造成價格上漲的壓力。

從需求面來看,宅經濟效應使筆電需求持續暢旺,儘管長短料問題仍在,但近期廠商仍積極將生產極大化,然而,由於目前品牌廠的PC DRAM庫存仍在8~10週高水位,故買方的採購策略將因此更為謹慎。從供給面來看,受server DRAM需求持續增溫影響,PC DRAM產能仍受排擠,故原廠對PC DRAM的漲價態度明確,預期第三季供需兩方的議價難度與時間將會提升,大約至七月底才會完成合約價議定。不過,目前能夠確定的是供需兩方彼此對價格續漲有一定的共識,預估三季合約價將季增3~8%。

採購端庫存仍高,Server DRAM第三季漲幅收斂至5~10%,從需求面來看,儘管伺服器整機出貨有微幅成長,然買方對於server DRAM的備貨動能已不如上季積極,目前北美及中國雲端服務供應商庫存約在8周以上,採購力道將配合市場需求而逐季收斂;部分Tier 2客戶因先前未備足庫存,因此第三季將持續拉貨,有利價格走揚。從供給面來看,三大原廠受限於server DRAM庫存水位偏低,故期望能透過逐季漲價的方式以維持獲利。值得注意的是,受到智慧手機DRAM需求下修影響,反倒使伺服器業者獲得較佳議價空間,因此,TrendForce認為,在買賣雙方未達成共識的情況下,議價時間將會拉長,預估第三季合約價季漲幅落在5~10%區間的可能性較大。

Mobile DRAM季漲5~15%背離市況,恐出現有價無市情形,從需求面來看,受到東南亞疫情持續升溫影響,以該區域銷售及生產為主的智慧型手機品牌廠自第二季開始調降生產目標,導致部分品牌廠mobile DRAM庫存水位升高。再加上因品牌生產目標過度膨脹,在晶圓代工產能供給吃緊的情況下,零組件長短料狀況更為明顯,故品牌將放緩備貨步調以調節庫存壓力。從供給面來看,智慧型手機市場自去年第四季開始一直維持強勁需求,故三大原廠對於該市場的供給滿足率也始終優於其它應用,隨著其它終端應用需求轉強,加上獲利表現優於mobile DRAM,促使三大原廠陸續調配生產以平衡整體市場的供需表現,mobile DRAM的供給也將因此逐步縮小。

值得注意的是,作為DRAM原廠龍頭的三星在價格上主張縮小各類產品的獲利差異,加上該公司於上半年度的mobile DRAM漲幅不及美光(Micron)。因此,在第三季mobile DRAM需求轉弱的氛圍下,三星的漲幅也會比美系廠來的明顯,意即三星的漲幅變化勢必會牽動其它競爭對手重新擬定價格策略,市場漲幅也將因此擴大。預估第三季mobile DRAM漲幅將進一步擴大至5~15%,而該季與市況背離的價格走向可能導致需求進一步下修,出現有價無市的情形。

GDDR6供給吃緊所致,Graphics DRAM價格季增8~13%,從需求面來看,先前乙太幣在價格高點時吸引大批玩家採用舊顯示卡挖礦,然近期隨著該虛擬貨幣價格走弱,間接衝擊搭載GDDR5的顯卡需求,不過主要影響現貨市場居多;合約市場方面,現階段該領域有九成以上的應用都已轉換至GDDR6,在新顯示卡皆搭載GDDR6且需求動能不墜的情況下,該產品仍舊相當吃緊。此外,目前顯示卡製造商及遊戲機商仍搶占原廠大部分GDDR6貨源,也進一步排擠中小型OEM、ODM的graphics DRAM需求。從供給面來看,儘管三大原廠目前GDDR6生產量占整體graphics DRAM已超過90%,但在目前終端需求都同步轉移至GDDR6,需求仍明顯大過供給,且第三季在server DRAM訂單陸續回溫的情形下,原廠仍將優先滿足該主流市場,因此預估第三季合約價將上漲8~13%。

Consumer DRAM需求強勁,單季漲幅最高達13%,從需求面來看,目前整體消費性市場以及網通產品的需求仍維持穩健,加上中國在後疫情時代加速5G基礎建設和Wi-Fi 6的轉換,使整體consumer DRAM拉貨動能持續強勁。從供給面來看,隨著consumer DRAM市況好轉,儘管三大原廠今年有減緩將成熟的DDR3轉向CMOS Image Sensor或其他邏輯IC產品的速度,但若以中長期來看,淘汰25/20nm舊制程,而持續轉往更先進的1Z及1alpha nm仍是大勢所趨。因此,在DDR3供給逐漸下滑,而需求仍相對強勁的情況下,預計第三季DDR3的價格漲幅將達8~13%;DDR4則大致隨主流PC及server DRAM小幅上揚3~8%。

從需求面來看,宅經濟效應使筆電需求持續暢旺,儘管長短料問題仍在,但近期廠商仍積極將生產極大化,然而,由於目前品牌廠的PC DRAM庫存仍在8~10週高水位,故買方的採購策略將因此更為謹慎。從供給面來看,受server DRAM需求持續增溫影響,PC DRAM產能仍受排擠,故原廠對PC DRAM的漲價態度明確,預期第三季供需兩方的議價難度與時間將會提升,大約至七月底才會完成合約價議定。不過,目前能夠確定的是供需兩方彼此對價格續漲有一定的共識,預估三季合約價將季增3~8%。

採購端庫存仍高,Server DRAM第三季漲幅收斂至5~10%,從需求面來看,儘管伺服器整機出貨有微幅成長,然買方對於server DRAM的備貨動能已不如上季積極,目前北美及中國雲端服務供應商庫存約在8周以上,採購力道將配合市場需求而逐季收斂;部分Tier 2客戶因先前未備足庫存,因此第三季將持續拉貨,有利價格走揚。從供給面來看,三大原廠受限於server DRAM庫存水位偏低,故期望能透過逐季漲價的方式以維持獲利。值得注意的是,受到智慧手機DRAM需求下修影響,反倒使伺服器業者獲得較佳議價空間,因此,TrendForce認為,在買賣雙方未達成共識的情況下,議價時間將會拉長,預估第三季合約價季漲幅落在5~10%區間的可能性較大。

Mobile DRAM季漲5~15%背離市況,恐出現有價無市情形,從需求面來看,受到東南亞疫情持續升溫影響,以該區域銷售及生產為主的智慧型手機品牌廠自第二季開始調降生產目標,導致部分品牌廠mobile DRAM庫存水位升高。再加上因品牌生產目標過度膨脹,在晶圓代工產能供給吃緊的情況下,零組件長短料狀況更為明顯,故品牌將放緩備貨步調以調節庫存壓力。從供給面來看,智慧型手機市場自去年第四季開始一直維持強勁需求,故三大原廠對於該市場的供給滿足率也始終優於其它應用,隨著其它終端應用需求轉強,加上獲利表現優於mobile DRAM,促使三大原廠陸續調配生產以平衡整體市場的供需表現,mobile DRAM的供給也將因此逐步縮小。

值得注意的是,作為DRAM原廠龍頭的三星在價格上主張縮小各類產品的獲利差異,加上該公司於上半年度的mobile DRAM漲幅不及美光(Micron)。因此,在第三季mobile DRAM需求轉弱的氛圍下,三星的漲幅也會比美系廠來的明顯,意即三星的漲幅變化勢必會牽動其它競爭對手重新擬定價格策略,市場漲幅也將因此擴大。預估第三季mobile DRAM漲幅將進一步擴大至5~15%,而該季與市況背離的價格走向可能導致需求進一步下修,出現有價無市的情形。

GDDR6供給吃緊所致,Graphics DRAM價格季增8~13%,從需求面來看,先前乙太幣在價格高點時吸引大批玩家採用舊顯示卡挖礦,然近期隨著該虛擬貨幣價格走弱,間接衝擊搭載GDDR5的顯卡需求,不過主要影響現貨市場居多;合約市場方面,現階段該領域有九成以上的應用都已轉換至GDDR6,在新顯示卡皆搭載GDDR6且需求動能不墜的情況下,該產品仍舊相當吃緊。此外,目前顯示卡製造商及遊戲機商仍搶占原廠大部分GDDR6貨源,也進一步排擠中小型OEM、ODM的graphics DRAM需求。從供給面來看,儘管三大原廠目前GDDR6生產量占整體graphics DRAM已超過90%,但在目前終端需求都同步轉移至GDDR6,需求仍明顯大過供給,且第三季在server DRAM訂單陸續回溫的情形下,原廠仍將優先滿足該主流市場,因此預估第三季合約價將上漲8~13%。

Consumer DRAM需求強勁,單季漲幅最高達13%,從需求面來看,目前整體消費性市場以及網通產品的需求仍維持穩健,加上中國在後疫情時代加速5G基礎建設和Wi-Fi 6的轉換,使整體consumer DRAM拉貨動能持續強勁。從供給面來看,隨著consumer DRAM市況好轉,儘管三大原廠今年有減緩將成熟的DDR3轉向CMOS Image Sensor或其他邏輯IC產品的速度,但若以中長期來看,淘汰25/20nm舊制程,而持續轉往更先進的1Z及1alpha nm仍是大勢所趨。因此,在DDR3供給逐漸下滑,而需求仍相對強勁的情況下,預計第三季DDR3的價格漲幅將達8~13%;DDR4則大致隨主流PC及server DRAM小幅上揚3~8%。