TrendForce:現貨模組價持續走弱 第四季PC DRAM合約價將轉跌0~5%

TrendForce:現貨模組價持續走弱 第四季PC DRAM合約價將轉跌0~5%。(TrendForce提供)

TrendForce:現貨模組價持續走弱 第四季PC DRAM合約價將轉跌0~5%。(TrendForce提供)

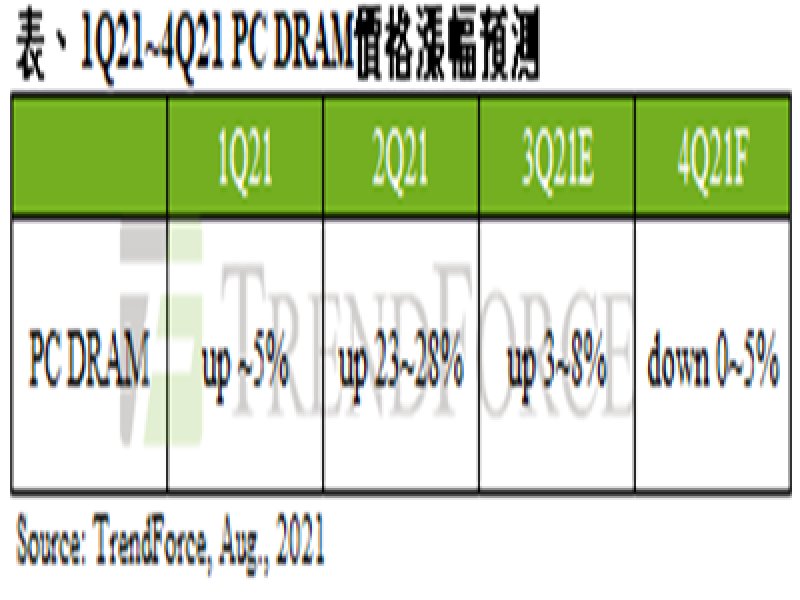

根據TrendForce調查,第三季PC DRAM合約價格的議定大致完成,受惠於DRAM供應商的庫存量偏低以及旺季效應,本季合約價調漲3~8%,但相較第二季25%的漲幅已大幅收斂。然約自七月初起,DRAM現貨市場已提前出現PC DRAM需求疲弱的態勢。賣方積極調節手上庫存,持續降價求售。合約市場方面,先前PC OEMs因擔憂長短料問題而大量備料,使DRAM庫存已達高水位,庫存疊高問題成為漲價的阻力,再加上歐美逐步解封可能使筆電需求降低,進而拉低PC DRAM的總需求量。因此,預估PC DRAM合約價於第四季進入跌勢,跌幅為0~5%。

此外,就近期現貨市場的模組價格來看,為了去化高庫存,各大模組廠已開始積極降價求售,導致PC DRAM模組現貨價自8月起持續走弱。據TrendForce最新統計顯示,自起跌日5月20日截至8月3日止,現貨市場中的主流模組價格累積跌幅已達32%。另外,相較第三季的合約價格,現貨模組價格已正式低於合約價,此現象在2021年首次出現,目前現貨價對比合約價格的逆價差已逼近兩成,且短期內難以再有漲價動能。

回溯PC DRAM市場今年的變化,今年第二季正值疫情高峰,使得各終端採購採取積極購買策略以避免陷入零組件斷鏈的情形,其中也包含記憶體解決方案,而該現象在PC領域反應得相當明顯,成為四月PC DRAM價格大漲25%,以及造就購買位元大量成長的關鍵。

時序進入第三季,PC DRAM與server DRAM在合約價議定上,都面臨買賣雙方難以達成共識的問題,協商一直進行到七月底,PC DRAM最終漲幅明顯較第二季走弱,銷售位元成長也將進一步衰退。除此之外,如TrendForce於6月底所提,PC OEMs的庫存量約莫都有8~10周,甚至有部分品牌的DRAM庫存量高達10周以上,而該現象於8月初檢視時並沒有太大的改善。隨著第三季所購買的位元量陸續到貨,部分PC OEMs庫存量已超過12周水準。因此,TrendForce認為,在庫存量持續升高的狀況下,恐將進一步削弱第四季PC DRAM領域的議價動能。

展望第四季,由於PC端的出貨動能在歐美疫苗施打率持續提高後已有走弱跡象,其中以Chromebook類別最為明顯。根據TrendForce最新資料顯示,以品牌廠生產總量來看,Chromebook出貨大約在第二季達到高峰後開始逐月下降。由於歐美地區已逐漸解封,隨著民眾逐漸恢復正常生活、陸續回到公司與學校,對筆電的需求已開始下降。故TrendForce預期,儘管第四季仍有旺季需求與商用市場換機需求,但筆電於ODMs端的生產計劃將會逐季修正,削弱PC DRAM的總需求量。

綜上所述,PC DRAM的sufficiency ratio於第四季上升至0.28%(第三季為-1.13%),故TrendForce預測,PC DRAM第四季的價格將轉跌;而與PC DRAM走勢高度相關的Consumer DRAM DDR4價格也會下修至相同區間。Graphics DRAM方面,由於虛擬貨幣的需求驟跌,造成相關產品於現貨價格的崩跌,同樣影響整體graphics DRAM的供需動能,合約價格也即將走弱。

server DRAM方面,由於該領域的需求尚未出現疲弱跡象,並持續受惠於Intel新平台Ice Lake的轉換與滲透率提升,因此第四季價格將呈現大致持平,且明顯不易上漲,11、12月則仍有單月下跌的可能。mobile DRAM方面,由於該產品的每位元均價(ASP/Gb)較PC與伺服器類別低,在獲利受到壓縮的前提下將使價格有撐,預期第四季mobile DRAM價格會大致持平。

此外,就近期現貨市場的模組價格來看,為了去化高庫存,各大模組廠已開始積極降價求售,導致PC DRAM模組現貨價自8月起持續走弱。據TrendForce最新統計顯示,自起跌日5月20日截至8月3日止,現貨市場中的主流模組價格累積跌幅已達32%。另外,相較第三季的合約價格,現貨模組價格已正式低於合約價,此現象在2021年首次出現,目前現貨價對比合約價格的逆價差已逼近兩成,且短期內難以再有漲價動能。

回溯PC DRAM市場今年的變化,今年第二季正值疫情高峰,使得各終端採購採取積極購買策略以避免陷入零組件斷鏈的情形,其中也包含記憶體解決方案,而該現象在PC領域反應得相當明顯,成為四月PC DRAM價格大漲25%,以及造就購買位元大量成長的關鍵。

時序進入第三季,PC DRAM與server DRAM在合約價議定上,都面臨買賣雙方難以達成共識的問題,協商一直進行到七月底,PC DRAM最終漲幅明顯較第二季走弱,銷售位元成長也將進一步衰退。除此之外,如TrendForce於6月底所提,PC OEMs的庫存量約莫都有8~10周,甚至有部分品牌的DRAM庫存量高達10周以上,而該現象於8月初檢視時並沒有太大的改善。隨著第三季所購買的位元量陸續到貨,部分PC OEMs庫存量已超過12周水準。因此,TrendForce認為,在庫存量持續升高的狀況下,恐將進一步削弱第四季PC DRAM領域的議價動能。

展望第四季,由於PC端的出貨動能在歐美疫苗施打率持續提高後已有走弱跡象,其中以Chromebook類別最為明顯。根據TrendForce最新資料顯示,以品牌廠生產總量來看,Chromebook出貨大約在第二季達到高峰後開始逐月下降。由於歐美地區已逐漸解封,隨著民眾逐漸恢復正常生活、陸續回到公司與學校,對筆電的需求已開始下降。故TrendForce預期,儘管第四季仍有旺季需求與商用市場換機需求,但筆電於ODMs端的生產計劃將會逐季修正,削弱PC DRAM的總需求量。

綜上所述,PC DRAM的sufficiency ratio於第四季上升至0.28%(第三季為-1.13%),故TrendForce預測,PC DRAM第四季的價格將轉跌;而與PC DRAM走勢高度相關的Consumer DRAM DDR4價格也會下修至相同區間。Graphics DRAM方面,由於虛擬貨幣的需求驟跌,造成相關產品於現貨價格的崩跌,同樣影響整體graphics DRAM的供需動能,合約價格也即將走弱。

server DRAM方面,由於該領域的需求尚未出現疲弱跡象,並持續受惠於Intel新平台Ice Lake的轉換與滲透率提升,因此第四季價格將呈現大致持平,且明顯不易上漲,11、12月則仍有單月下跌的可能。mobile DRAM方面,由於該產品的每位元均價(ASP/Gb)較PC與伺服器類別低,在獲利受到壓縮的前提下將使價格有撐,預期第四季mobile DRAM價格會大致持平。