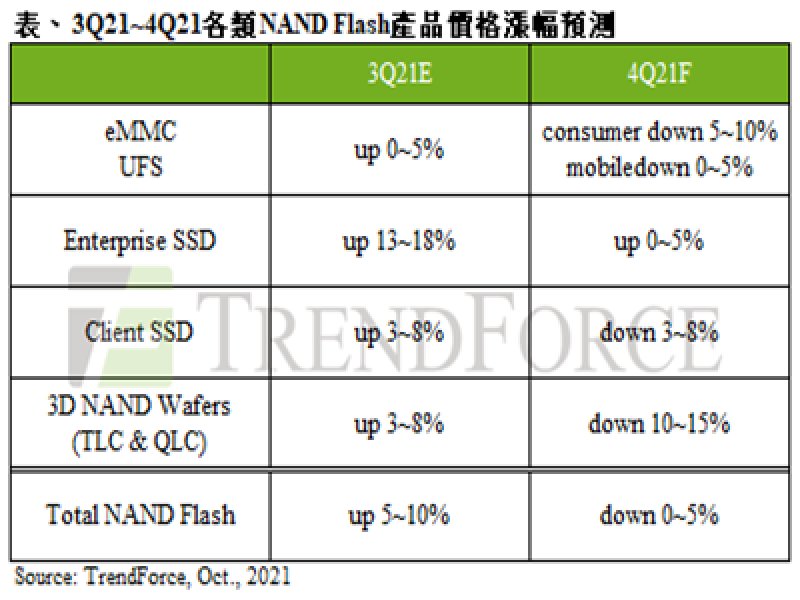

TrendForce: NAND Flash第四季報價轉跌 整體合約價下跌0~5%

TrendForce: NAND Flash第四季報價轉跌 整體合約價下跌0~5%。(TrendForce提供)

TrendForce: NAND Flash第四季報價轉跌 整體合約價下跌0~5%。(TrendForce提供)

根據TrendForce調查,由於智慧型手機、Chromebook與電視等消費性產品今年下半年出貨表現不如預期,零售端的記憶卡、隨身碟等產品需求持續低迷,僅資料中心及企業端客戶有較強的需求支撐。整體而言,採購端的庫存水位正逐漸上升,並壓抑後續的採購力道,NAND Flash 控制器IC缺貨的狀況亦隨需求下降逐步緩解,因此,第四季NAND Flash報價將開始轉跌,整體合約價將小跌0~5%。

隨著歐美國家疫苗施打率持續提升,各國逐步解封,學校及辦公室陸續恢復正常運作。除了以教育需求為大宗的Chromebook需求急速下滑,消費級筆電需求也趨緩,僅商務型筆電可望維持成長。當前ODM製造端仍受到各類IC缺貨的影響,馬來西亞封城進一步造成PMIC供應情況惡化,除衝擊PC端的生產以外,也同步影響部分供應商的SSD組裝產能。此外,在原廠快速提高128層以上世代產能的情況下,SSD市場逐漸轉為供過於求。由於原廠為避免庫存累積,將採取更積極的價格策略去化產出,因此,第四季client SSD合約價格將反轉向下,預估價格跌幅為3~8%。

資料中心端在連續二季訂單大幅成長後,庫存水位逐步增加,致使第四季需求開始出現下滑。即便中小企業的訂單需求持續推動enterprise SSD品牌商訂單動能延續至第四季,但伺服器同樣受到IC零組件短缺衝擊,故伺服器出貨量較第三季出現近9%的衰退,同步帶動enterprise SSD需求位元下滑7%。供給方面,Intel enterprise SSD主控IC封裝主要位於馬來西亞,當地因應疫情封城嚴重衝擊該零組件交期,部分封測廠第四季的零組件交期無法改善,將導致Intel第四季enterprise SSD出貨位元較第三季下修,鑑於Intel在該類別的高市占,對合約價影響甚為顯著,預測enterprise SSD第四季合約價仍會上揚0~5%,該價格調整主要反應了供給端零組件缺貨的衝擊,而非需求面的增長。

主要的消費性產品如電視與平板在傳統備貨旺季結束後,加上美國補助政策逐步退場,需求開始轉弱。隨著歐美國家疫苗施打率持續提升,各國逐步解封,學校陸續恢復正常運作,對教育相關的筆電以及平板等產品需求產生顯著影響,加上買方於今年上半年因擔憂NAND Flash控制器IC缺貨問題而加緊備貨,庫存水位上升,進而壓抑eMMC訂單。儘管低容量的2D MLC NAND產能穩定,且NAND Flash控制器供給受限於晶圓廠28/40nm製程產能滿載,但在終端需求明顯下降的狀況下,價格難以支撐,相關產品價格在第二季大幅上漲後,將出現幅度不小的下修空間,預估第四季跌幅將落在5~10%。

由於東南亞的疫情遲遲難以獲得控制,TrendForce已下修智慧型手機全年生產預測;除此之外,進入第四季之後,Apple新機以及各品牌旗艦機種的備貨需求將逐漸放緩,備貨旺季也將告一段落,面臨緊接而來的需求淡季,預計UFS採購動能將進一步趨緩。供給方面,隨著今年第一季各品牌廠積極導入1XX層,目前mobile客戶與PC OEM所使用之產品的層數較為相近,PC產品在市場滿足度拉高後以及ODM廠長短料問題未能解決的情形下,將讓出更多高層數產品的供給量。在供給增加、需求轉弱的市況下,預估第四季UFS報價將下跌0~5%。

除了4月至5月中受到加密貨幣的相關需求短暫挹注,2021年的零售終端產品需求自年初以來均表現疲弱。自第二季起,受到印度以及東南亞接續的疫情影響,記憶卡、隨身碟的銷售疲軟,而通路零售的SSD則因graphic cards缺貨而難以配合組裝電腦成套賣出。儘管缺貨狀況一度因加密貨幣價格驟跌而略有改善,但隨著加密貨幣價格波動,挖礦需求又再次出現回溫,進而壓抑零售SSD的銷售量,值得留意的是,由於終端產品與上游零組件走勢分歧,對模組廠已產生巨大壓力。

在筆電、智慧型手機以及電視等產品需求不如預期的狀況下,預期供應商銷售NAND Flash wafer庫存的壓力將逐步擴大。目前已有部分供應商釋出第四季有意願積極供貨的消息,然PMIC缺口持續擴大卻導致enterprise SSD的成品出貨困難,此將造成NAND Flash wafer賣壓沉重。除此之外,YMTC、WDC以及Micron已開始積極提供128、112以及176層產品的樣品給模組廠進行測試以及導入,在更高層數獲得導入後,出貨成本得以進一步改善,也讓原廠取得更多降價空間的能力。預估3D NAND wafer於第四季跌幅將落在10~15%,為眾產品別之最。

隨著歐美國家疫苗施打率持續提升,各國逐步解封,學校及辦公室陸續恢復正常運作。除了以教育需求為大宗的Chromebook需求急速下滑,消費級筆電需求也趨緩,僅商務型筆電可望維持成長。當前ODM製造端仍受到各類IC缺貨的影響,馬來西亞封城進一步造成PMIC供應情況惡化,除衝擊PC端的生產以外,也同步影響部分供應商的SSD組裝產能。此外,在原廠快速提高128層以上世代產能的情況下,SSD市場逐漸轉為供過於求。由於原廠為避免庫存累積,將採取更積極的價格策略去化產出,因此,第四季client SSD合約價格將反轉向下,預估價格跌幅為3~8%。

資料中心端在連續二季訂單大幅成長後,庫存水位逐步增加,致使第四季需求開始出現下滑。即便中小企業的訂單需求持續推動enterprise SSD品牌商訂單動能延續至第四季,但伺服器同樣受到IC零組件短缺衝擊,故伺服器出貨量較第三季出現近9%的衰退,同步帶動enterprise SSD需求位元下滑7%。供給方面,Intel enterprise SSD主控IC封裝主要位於馬來西亞,當地因應疫情封城嚴重衝擊該零組件交期,部分封測廠第四季的零組件交期無法改善,將導致Intel第四季enterprise SSD出貨位元較第三季下修,鑑於Intel在該類別的高市占,對合約價影響甚為顯著,預測enterprise SSD第四季合約價仍會上揚0~5%,該價格調整主要反應了供給端零組件缺貨的衝擊,而非需求面的增長。

主要的消費性產品如電視與平板在傳統備貨旺季結束後,加上美國補助政策逐步退場,需求開始轉弱。隨著歐美國家疫苗施打率持續提升,各國逐步解封,學校陸續恢復正常運作,對教育相關的筆電以及平板等產品需求產生顯著影響,加上買方於今年上半年因擔憂NAND Flash控制器IC缺貨問題而加緊備貨,庫存水位上升,進而壓抑eMMC訂單。儘管低容量的2D MLC NAND產能穩定,且NAND Flash控制器供給受限於晶圓廠28/40nm製程產能滿載,但在終端需求明顯下降的狀況下,價格難以支撐,相關產品價格在第二季大幅上漲後,將出現幅度不小的下修空間,預估第四季跌幅將落在5~10%。

由於東南亞的疫情遲遲難以獲得控制,TrendForce已下修智慧型手機全年生產預測;除此之外,進入第四季之後,Apple新機以及各品牌旗艦機種的備貨需求將逐漸放緩,備貨旺季也將告一段落,面臨緊接而來的需求淡季,預計UFS採購動能將進一步趨緩。供給方面,隨著今年第一季各品牌廠積極導入1XX層,目前mobile客戶與PC OEM所使用之產品的層數較為相近,PC產品在市場滿足度拉高後以及ODM廠長短料問題未能解決的情形下,將讓出更多高層數產品的供給量。在供給增加、需求轉弱的市況下,預估第四季UFS報價將下跌0~5%。

除了4月至5月中受到加密貨幣的相關需求短暫挹注,2021年的零售終端產品需求自年初以來均表現疲弱。自第二季起,受到印度以及東南亞接續的疫情影響,記憶卡、隨身碟的銷售疲軟,而通路零售的SSD則因graphic cards缺貨而難以配合組裝電腦成套賣出。儘管缺貨狀況一度因加密貨幣價格驟跌而略有改善,但隨著加密貨幣價格波動,挖礦需求又再次出現回溫,進而壓抑零售SSD的銷售量,值得留意的是,由於終端產品與上游零組件走勢分歧,對模組廠已產生巨大壓力。

在筆電、智慧型手機以及電視等產品需求不如預期的狀況下,預期供應商銷售NAND Flash wafer庫存的壓力將逐步擴大。目前已有部分供應商釋出第四季有意願積極供貨的消息,然PMIC缺口持續擴大卻導致enterprise SSD的成品出貨困難,此將造成NAND Flash wafer賣壓沉重。除此之外,YMTC、WDC以及Micron已開始積極提供128、112以及176層產品的樣品給模組廠進行測試以及導入,在更高層數獲得導入後,出貨成本得以進一步改善,也讓原廠取得更多降價空間的能力。預估3D NAND wafer於第四季跌幅將落在10~15%,為眾產品別之最。