TrendForce:預估2021全年筆電出貨可達2.4億台 需求能否延續端看第四季供需狀況

TrendForce:預估2021全年筆電出貨可達2.4億台 需求能否延續端看第四季供需狀況 。(TrendForce提供)

TrendForce:預估2021全年筆電出貨可達2.4億台 需求能否延續端看第四季供需狀況 。(TrendForce提供)

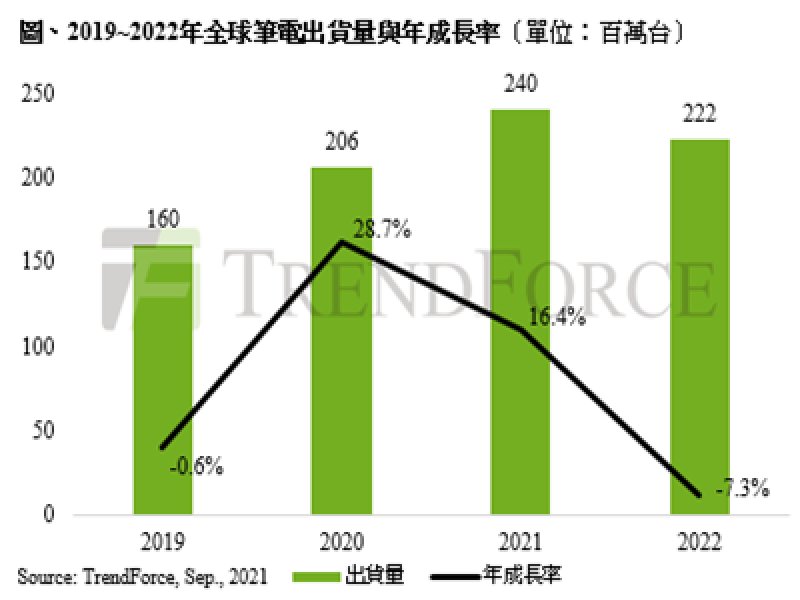

根據TrendForce調查顯示,自今年下半年七月起,隨著各國疫苗施打率提升而逐漸解封,進而使整體筆電需求放緩,其中Chromebook衰退約五成。然歐美等消費大國逐漸返回辦公室帶動一波商用換機潮,加上品牌因應塞港問題而提前衝刺第四季出貨,反成為第三季筆電需求的支撐力道,預估2021年整體筆電出貨量將達2.4億台,年增16.4%。

TrendForce進一步表示,第四季起將同時迎來Windows 11換機潮,與搭載英特爾新一代處理器的新機陸續上市,然商用筆電市場的需求能否延續,以及全球疫情變化,將是決定第四季整體出貨表現是否進入衰退期的關鍵。展望2022年,隨著全球疫苗施打普及率上升,以及相關因疫情衍生的消費性需求退去,預估全年筆電出貨將有7~8%的回檔,下降至2.2億台,不過相較疫情前仍高出約6,000萬台。

今年上半年Chromebook成為筆電出貨的主要動能,然下半年因歐美、日等國疫苗施打率提升,由遠距教學所帶動的Chromebook需求變得不再急迫,且覆蓋率也高,該產品單月出貨量瞬間衰退超過五成。其中,惠普(HP)、三星(Samsung)等Chromebook產品占比較高的品牌也因此受到不小影響,品牌出貨量預期將較上半年衰退約10~20%。不過,七月起受惠於美國啟動約71.7億美金的緊急連結基金(Emergency Connectivity Fund)補助,將有助學校與圖書館等採購筆電、平板與上網設備,故近一年內Chromebook將仍有一定需求量,預估2021年 Chromebook 出貨量可達3,600萬台。

下半年起,隨著歐美返回辦公室,可進一步帶動相關商用換機潮,擁有最高商用機種占比的戴爾(Dell)因此受惠最多,平均月出貨量高於上半年約兩成。如前述所提,下半年除了待觀察第四季商用需求是否仍持續,還有Windows 11、英特爾新一代處理器等新機帶動的筆電換機潮,預估整體筆電出貨量最樂觀情況或將與第三季持平,出貨動能可持續至年底。

值得注意的是,供應鏈方面,由於整體半導體零組件仍吃緊,Wifi模組IC、Type C PD IC、PMIC等瓶頸料件仍短缺,以及主流14、15.6吋 FHD IPS面板仍處於供或吃緊。然而,14、15.6 HD TN等中低階筆電面板需求已逐漸被滿足,甚至11.6吋筆電面板已供過於求且出現跌價態勢。隨著筆電需求進入高原期,面板供給卻持續增加的情況下,預估第四季整體筆電面板市場將會進入供需平衡。

TrendForce進一步表示,第四季起將同時迎來Windows 11換機潮,與搭載英特爾新一代處理器的新機陸續上市,然商用筆電市場的需求能否延續,以及全球疫情變化,將是決定第四季整體出貨表現是否進入衰退期的關鍵。展望2022年,隨著全球疫苗施打普及率上升,以及相關因疫情衍生的消費性需求退去,預估全年筆電出貨將有7~8%的回檔,下降至2.2億台,不過相較疫情前仍高出約6,000萬台。

今年上半年Chromebook成為筆電出貨的主要動能,然下半年因歐美、日等國疫苗施打率提升,由遠距教學所帶動的Chromebook需求變得不再急迫,且覆蓋率也高,該產品單月出貨量瞬間衰退超過五成。其中,惠普(HP)、三星(Samsung)等Chromebook產品占比較高的品牌也因此受到不小影響,品牌出貨量預期將較上半年衰退約10~20%。不過,七月起受惠於美國啟動約71.7億美金的緊急連結基金(Emergency Connectivity Fund)補助,將有助學校與圖書館等採購筆電、平板與上網設備,故近一年內Chromebook將仍有一定需求量,預估2021年 Chromebook 出貨量可達3,600萬台。

下半年起,隨著歐美返回辦公室,可進一步帶動相關商用換機潮,擁有最高商用機種占比的戴爾(Dell)因此受惠最多,平均月出貨量高於上半年約兩成。如前述所提,下半年除了待觀察第四季商用需求是否仍持續,還有Windows 11、英特爾新一代處理器等新機帶動的筆電換機潮,預估整體筆電出貨量最樂觀情況或將與第三季持平,出貨動能可持續至年底。

值得注意的是,供應鏈方面,由於整體半導體零組件仍吃緊,Wifi模組IC、Type C PD IC、PMIC等瓶頸料件仍短缺,以及主流14、15.6吋 FHD IPS面板仍處於供或吃緊。然而,14、15.6 HD TN等中低階筆電面板需求已逐漸被滿足,甚至11.6吋筆電面板已供過於求且出現跌價態勢。隨著筆電需求進入高原期,面板供給卻持續增加的情況下,預估第四季整體筆電面板市場將會進入供需平衡。