TrendForce:加速擴大中國境外產能布局 估2021年台伺服器ODM廠生產比重將逼近全球9成

TrendForce:加速擴大中國境外產能布局 估2021年台伺服器ODM廠生產比重將逼近全球9成。(TrendForce提供)

TrendForce:加速擴大中國境外產能布局 估2021年台伺服器ODM廠生產比重將逼近全球9成。(TrendForce提供)

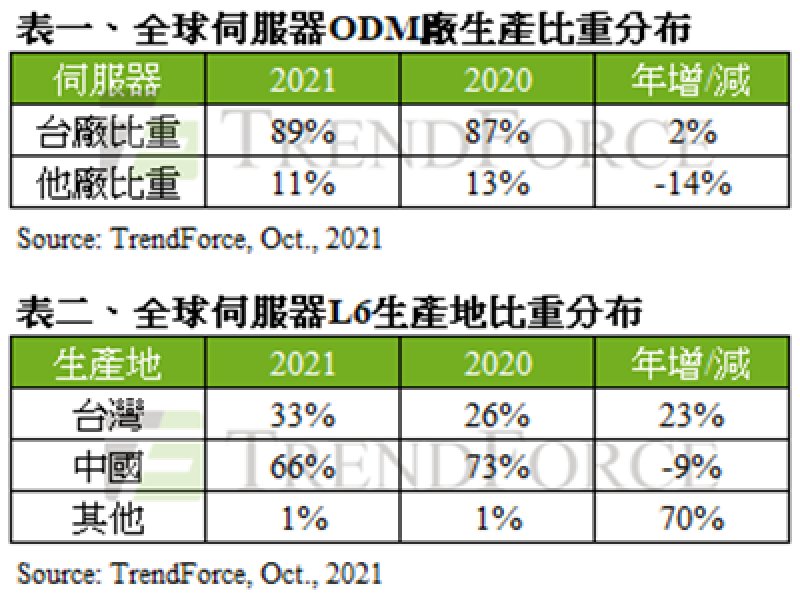

根據TrendForce調查,受到2018年美中貿易摩擦逐步升溫,加上地緣政治問題漸趨明顯,為調節關稅與因應2020年Covid-19疫情爆發後的不確定性,伺服器ODM廠為更貼近客戶與降低風險,轉移生產地成為台系ODM廠商主要的方針,加速擴大在中國境外的產線佈局,預估2021年全球伺服器ODM廠在中國境內的生產比重,將較2020年下滑約7%,轉往以台灣為主的生產地區,而今年台灣ODM廠佔全球伺服器生產比重將達九成。

除此之外,與主機板生產基地配合的組裝廠,則維持彈性預留L6產能,包含以新墨西哥州與捷克等地為主的伺服器組裝基地,均也開始陸續增添伺服器主機板生產線,其中包含英業達(Inventec)、緯創(Wistron;包含緯穎)與鴻海(Foxconn)等均具備相對應的產能可供調配。

上述這些產線移轉尤以美系業者為首要重點,整體伺服器供應鏈的後續變遷仍值得關注,如北美雲端服務供應商(CSP)業者已逐年要求其合作ODM轉移L6產線至台灣、東南亞等基地,以因應未來更多潛在的地緣政治因素;但出貨至非美地域則維持既有生產規劃,維持中國生產基地運作;目前除已在台灣建置產線的Google與Facebook外,其餘如AWS與Microsoft,皆已轉移至台灣的生產線。

從各大伺服器ODM廠已執行的進度來看,目前都已在台灣新增產線,其中又以英業達、緯創、廣達與鴻海最為積極。以英業達為例,2020年底已在桃園龜山擴增3條產線,目前已達8條規模;而緯創除在南科廠已新增數條產線備用外,也預計2021年底在東南亞增加生產基地以供調度;廣達目標則是在台灣、泰國陸續調配伺服器主板的產能,以覆蓋未來5G相關應用與資料中心成長的需求;鴻海則是擴大桃園廠的容積率,避免北美CSP客戶的L6受到關稅影響。

除此之外,與主機板生產基地配合的組裝廠,則維持彈性預留L6產能,包含以新墨西哥州與捷克等地為主的伺服器組裝基地,均也開始陸續增添伺服器主機板生產線,其中包含英業達(Inventec)、緯創(Wistron;包含緯穎)與鴻海(Foxconn)等均具備相對應的產能可供調配。

上述這些產線移轉尤以美系業者為首要重點,整體伺服器供應鏈的後續變遷仍值得關注,如北美雲端服務供應商(CSP)業者已逐年要求其合作ODM轉移L6產線至台灣、東南亞等基地,以因應未來更多潛在的地緣政治因素;但出貨至非美地域則維持既有生產規劃,維持中國生產基地運作;目前除已在台灣建置產線的Google與Facebook外,其餘如AWS與Microsoft,皆已轉移至台灣的生產線。

從各大伺服器ODM廠已執行的進度來看,目前都已在台灣新增產線,其中又以英業達、緯創、廣達與鴻海最為積極。以英業達為例,2020年底已在桃園龜山擴增3條產線,目前已達8條規模;而緯創除在南科廠已新增數條產線備用外,也預計2021年底在東南亞增加生產基地以供調度;廣達目標則是在台灣、泰國陸續調配伺服器主板的產能,以覆蓋未來5G相關應用與資料中心成長的需求;鴻海則是擴大桃園廠的容積率,避免北美CSP客戶的L6受到關稅影響。