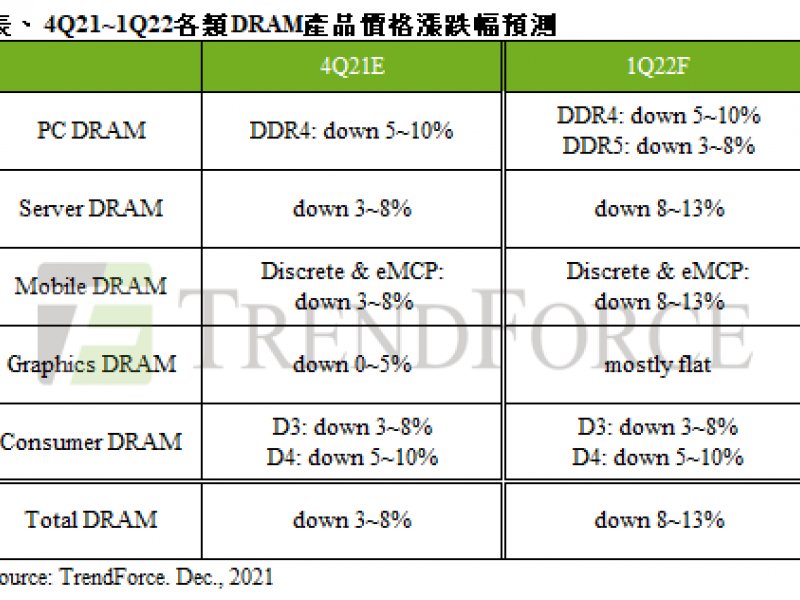

TrendForce:需求淡季 預估2022年第一季DRAM價格跌幅約8~13%

TrendForce:需求淡季 預估2022年第一季DRAM價格跌幅約8~13%。(TrendForce提供)

TrendForce:需求淡季 預估2022年第一季DRAM價格跌幅約8~13%。(TrendForce提供)

根據TrendForce表示,觀察第四季各終端產品的出貨表現,由於先前長短料窘境有所緩解,使筆電的出貨總數與第三季大致持平。有鑑於此,隨著PC OEMs端的DRAM庫存週數有所下降,促使TrendForce進一步收斂明年首季的價格跌幅。但是,由於明年首季需求面將走入淡季,因此DRAM均價仍維持下跌趨勢,預估跌幅為8~13%,而後續的價格跌幅是否收斂則有賴庫存壓力能否舒緩,以及採購端對於後續價格變化上的預期性心理而定。

來自於Chromebook的需求已呈現明顯的衰退,但消費型與商務用的機種仍顯得強勁。此外,由於先前短缺的部分零組件交期已開始改善,預估第四季的筆電出貨量優於預期。展望明年第一季,由於需求走入淡季,且來自於2021年第四季的高基期,sufficiency ratio將進一步上升超過3.0%,DRAM價格仍處於明顯的下行走勢,惟PC OEMs庫存會由先前的11~13周部分去化有成,故預期將有助DRAM價格跌幅收斂。而由於mobile DRAM價格也開始下跌,因此部分供應商已著手將mobile DRAM產能轉向server與PC DRAM領域,合理推估PC DRAM供給量短期內也會同步升高。惟前述來自需求的正向因素將有助於價格跌幅的縮減,但仍無法扭轉價格下行的走勢,其中DDR4將下跌5~10%;DDR5則會下跌3~8%,然其滲透率仍低,因此對於整體價格影響仍不顯著。

目前雲端服務供應商(CSP)客戶手中的server DRAM庫存普遍落於6~9週,而enterprise客戶更達8~10週,相較第三季底雖有小幅下降,但對整體拉貨動能的挹注有限,故在買方評估在價格尚未跌落底之前,採購意願仍顯保守。而原廠的庫存在2021下半年需求動能削弱下有逐漸增高的趨勢,尤其部分原廠擴增server DRAM投片使得產出增加。此外,價格下行雖為買賣雙方一致的共識,但隨著供應鏈長短料問題逐漸改善,並伴隨Tier1業者在淡季減少拉貨力道,能連帶促使Tier2客戶先前受到Tier1排擠的訂單需求受到滿足,成為長料(server DRAM)採購力道的支撐。因此,預期明年第一季server DRAM跌幅將落在8~13%,應為2022全年跌幅最深的一季。

第四季受到mobile DRAM原廠積極求售的影響下,智慧型手機品牌廠在年末仍維持9~11週的高庫存。展望2022年第一季,除市場即將迎來週期性淡季外,處理器套片的供應問題以及疫情干擾等因素,都將使該季生產表現呈現10%以上的衰退,意味著品牌端採購策略將更為謹慎,以避免繼續堆高庫存。受到品牌生產目標調降影響,目前對於mobile DRAM的需求較2021上半年疲軟,導致供過於求的現況加劇,亦同時反映在原廠持續升高的庫存水位。整體而言,伴隨高庫存以及供過於求的態勢,將使智慧型手機品牌對於明年首季生產及入料計畫更嚴謹。在原廠提出今年第四季與明年首季合併議價的銷售策略,以及買賣雙方的庫存壓力下,預估明年第一季mobile DRAM價格將再跌8~13%。

近期graphics DRAM的終端應用有較明顯的需求好轉,然該產品波動性相當高,加上虛擬貨幣價格的劇烈波動與NVIDIA及AMD隨時可調整的銷售策略(bundle或de-bundle),都會使graphics DRAM需求有快速起落的特性。目前三大DRAM原廠的graphics DRAM供貨生產主要都以GDDR6為主,若更深入探究顆粒別,供應商已逐漸把重心從8Gb轉往16Gb,其中以美光最為積極。然現下主流顯卡仍以搭載8Gb為主,也是促使市場對於8Gb有加大拉貨的原因。此外,GDDR5與GDDR6 8Gb現貨價格有著相當劇烈的波動,使得目前現貨與合約幾乎無價差,部分交易更是有現貨價高於合約價的情形,顯示市場已出現追買的氣氛。在上述需求端好轉、美光減少8Gb供應、現貨領漲的情況下,整體市場呈現不易下跌的氛圍,預估明年首季graphics DRAM價格將大致持平。

由於明年首季原本就屬消費性電子產品的相對淡季,加上各國陸續解封之下,以電視為首的相關需求仍將維持低迷,恐將導致consumer DRAM需求較為疲軟。此外,供應鏈的長短料問題仍在,採購對於相對長料的DRAM備貨意願恐不高。2021上半年DDR3大幅漲價使得原廠今年轉換的步調相當緩慢,但目前市場跌價壓力擴大,以兩大韓系廠商為首,明年將重新回歸把成熟的DDR3轉向CMOS Image Sensor或其他邏輯IC產品。就價格面來看,DDR4受到以PC DRAM為首的需求疲弱,第四季價格已然轉跌,預估在現貨合約價差仍大的情況下,明年首季的合約價格跌幅將持續下探,故與其連動性高的consumer DRAM中的DDR4亦將受到牽連,預計跌幅達5~10%。而DDR3雖然供給逐漸減少,但價格同樣難逃跌勢,其中以4Gb走跌幅度較大,而2Gb相對較緩,跌幅平均約3~8%。

來自於Chromebook的需求已呈現明顯的衰退,但消費型與商務用的機種仍顯得強勁。此外,由於先前短缺的部分零組件交期已開始改善,預估第四季的筆電出貨量優於預期。展望明年第一季,由於需求走入淡季,且來自於2021年第四季的高基期,sufficiency ratio將進一步上升超過3.0%,DRAM價格仍處於明顯的下行走勢,惟PC OEMs庫存會由先前的11~13周部分去化有成,故預期將有助DRAM價格跌幅收斂。而由於mobile DRAM價格也開始下跌,因此部分供應商已著手將mobile DRAM產能轉向server與PC DRAM領域,合理推估PC DRAM供給量短期內也會同步升高。惟前述來自需求的正向因素將有助於價格跌幅的縮減,但仍無法扭轉價格下行的走勢,其中DDR4將下跌5~10%;DDR5則會下跌3~8%,然其滲透率仍低,因此對於整體價格影響仍不顯著。

目前雲端服務供應商(CSP)客戶手中的server DRAM庫存普遍落於6~9週,而enterprise客戶更達8~10週,相較第三季底雖有小幅下降,但對整體拉貨動能的挹注有限,故在買方評估在價格尚未跌落底之前,採購意願仍顯保守。而原廠的庫存在2021下半年需求動能削弱下有逐漸增高的趨勢,尤其部分原廠擴增server DRAM投片使得產出增加。此外,價格下行雖為買賣雙方一致的共識,但隨著供應鏈長短料問題逐漸改善,並伴隨Tier1業者在淡季減少拉貨力道,能連帶促使Tier2客戶先前受到Tier1排擠的訂單需求受到滿足,成為長料(server DRAM)採購力道的支撐。因此,預期明年第一季server DRAM跌幅將落在8~13%,應為2022全年跌幅最深的一季。

第四季受到mobile DRAM原廠積極求售的影響下,智慧型手機品牌廠在年末仍維持9~11週的高庫存。展望2022年第一季,除市場即將迎來週期性淡季外,處理器套片的供應問題以及疫情干擾等因素,都將使該季生產表現呈現10%以上的衰退,意味著品牌端採購策略將更為謹慎,以避免繼續堆高庫存。受到品牌生產目標調降影響,目前對於mobile DRAM的需求較2021上半年疲軟,導致供過於求的現況加劇,亦同時反映在原廠持續升高的庫存水位。整體而言,伴隨高庫存以及供過於求的態勢,將使智慧型手機品牌對於明年首季生產及入料計畫更嚴謹。在原廠提出今年第四季與明年首季合併議價的銷售策略,以及買賣雙方的庫存壓力下,預估明年第一季mobile DRAM價格將再跌8~13%。

近期graphics DRAM的終端應用有較明顯的需求好轉,然該產品波動性相當高,加上虛擬貨幣價格的劇烈波動與NVIDIA及AMD隨時可調整的銷售策略(bundle或de-bundle),都會使graphics DRAM需求有快速起落的特性。目前三大DRAM原廠的graphics DRAM供貨生產主要都以GDDR6為主,若更深入探究顆粒別,供應商已逐漸把重心從8Gb轉往16Gb,其中以美光最為積極。然現下主流顯卡仍以搭載8Gb為主,也是促使市場對於8Gb有加大拉貨的原因。此外,GDDR5與GDDR6 8Gb現貨價格有著相當劇烈的波動,使得目前現貨與合約幾乎無價差,部分交易更是有現貨價高於合約價的情形,顯示市場已出現追買的氣氛。在上述需求端好轉、美光減少8Gb供應、現貨領漲的情況下,整體市場呈現不易下跌的氛圍,預估明年首季graphics DRAM價格將大致持平。

由於明年首季原本就屬消費性電子產品的相對淡季,加上各國陸續解封之下,以電視為首的相關需求仍將維持低迷,恐將導致consumer DRAM需求較為疲軟。此外,供應鏈的長短料問題仍在,採購對於相對長料的DRAM備貨意願恐不高。2021上半年DDR3大幅漲價使得原廠今年轉換的步調相當緩慢,但目前市場跌價壓力擴大,以兩大韓系廠商為首,明年將重新回歸把成熟的DDR3轉向CMOS Image Sensor或其他邏輯IC產品。就價格面來看,DDR4受到以PC DRAM為首的需求疲弱,第四季價格已然轉跌,預估在現貨合約價差仍大的情況下,明年首季的合約價格跌幅將持續下探,故與其連動性高的consumer DRAM中的DDR4亦將受到牽連,預計跌幅達5~10%。而DDR3雖然供給逐漸減少,但價格同樣難逃跌勢,其中以4Gb走跌幅度較大,而2Gb相對較緩,跌幅平均約3~8%。