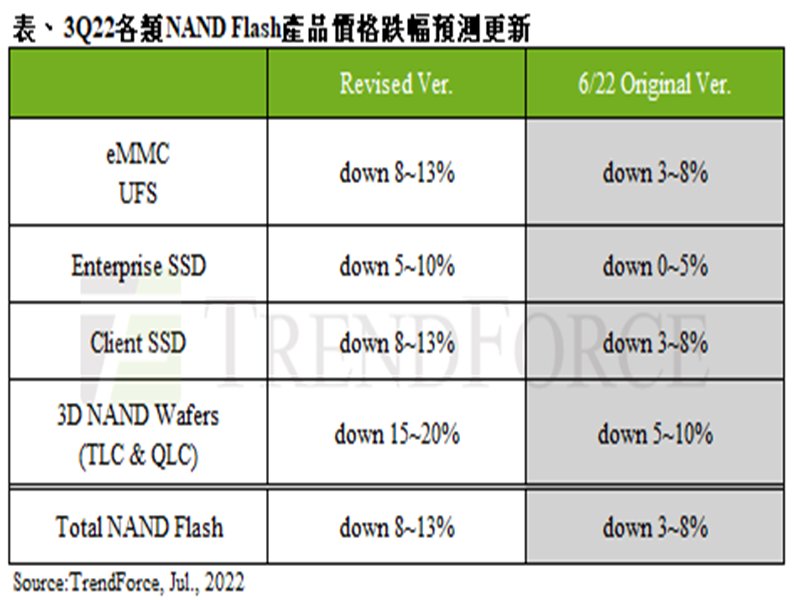

TrendForce:供應鏈庫存積壓 第三季NAND Flash價格跌幅擴大至8~13%

TrendForce:供應鏈庫存積壓 第三季NAND Flash價格跌幅擴大至8~13%。(TrendForce提供)

TrendForce:供應鏈庫存積壓 第三季NAND Flash價格跌幅擴大至8~13%。(TrendForce提供)

TrendForce表示,由於需求未見好轉,NAND Flash產出及製程轉進持續,下半年市場供過於求加劇,包含筆電、電視與智慧型手機等消費性電子下半年旺季不旺已成市場共識,物料庫存水位持續攀升成為供應鏈風險。因通路庫存去化緩慢,客戶拉貨態度保守,造成庫存問題漫溢至上游供應端,賣方承受的拋貨壓力與日俱增。TrendForce預估,由於供需失衡急速惡化,第三季NAND Flash價格跌幅將擴大至8~13%,且跌勢恐將延續至第四季。

Client SSD方面,由於消費市場需求疲弱,各家PC品牌客戶為了消化上半年的SSD庫存,使得第三季訂單明顯下修。隨著供應商在client SSD供應重心轉至176層,甚至176層的QLC SSD也開始出貨,加上YMTC將於下半年擴大筆電client SSD出貨,價格競爭日益激烈,原廠不得不拉大議價空間吸引客戶提高訂單數量,故預期第三季client SSD跌幅將擴大至8~13%。

Enterprise SSD方面,下半年採購動能將不如上半年,主要是伺服器品牌廠整機出貨受總體經濟衰退影響,企業訂單需求持續下探,同步衝擊第三季enterprise SSD採購動能;其次,中國第三季在雲端服務業者訂單疲軟,加上新一代server平台出貨帶動的需求不如預期,而供給方為了推升enterprise SSD營收成長,期望透過更寬鬆的價格議定來刺激銷售,不過買方暫無意願擴大採購量,因此預估第三季enterprise SSD價格跌幅將擴大至5~10%。

eMMC方面,主要應用如chromebook及電視需求疲弱不振,令買方謹慎控管庫存,因此eMMC價格仍難見提振跡象,雖然原廠長期規劃將持續減少2D eMMC產品供應,透過供應減少保持價格穩定,然近期隨著需求全面下修,終端客戶、模組客戶以庫存去化為首重,整體市況明顯供過於求,且較預期嚴重,故第三季eMMC價格將再下跌8~13%。

UFS方面,由於智慧型手機需求並未受惠於中國618電商促銷而復甦,整機庫存去化成為中國品牌廠的當務之急,且需求低迷不僅衝擊中國手機品牌,即便以中國以外市場為主的三星(Samsung)亦提出需求前景不明的警告,導致下半年UFS市況持續走弱,而原本賣方抱持著降價也刺激不出需求量的觀點,不願對價格讓步的態度,隨著庫存壓力水漲船高,降價求售已是必然,預估第三季UFS價格跌幅將擴大至8~13%。

NAND Flash wafer方面,原預估旺季需求反彈及中國解除封城將為市況帶來活水,然需求持續惡化,模組廠、終端客戶庫存狀態仍處高位,導致wafer報價持續下探。同時,原廠持續擴大wafer供應,製程優化也持續提升,致使原廠承受極大庫存壓力,預估第三季wafer合約價跌幅將擴大至季跌15~20%。